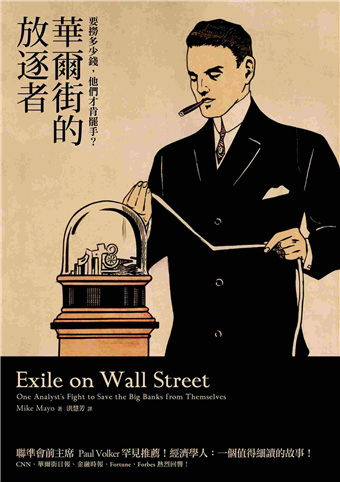

他,在金融海嘯前,大聲疾呼,賣掉銀行股!

他,被媒體戲稱為「CEO殺手」,與銀行CEO公開對嗆是家常便飯

他,努力擠進華爾街,想要賺大錢,

最後卻發現,自己成了「華爾街的放逐者」…

◆ CNN、華爾街日報、金融時報、富比世、財星雜誌熱烈回響!

◆ 聯準會前主席Paul A. Volcker罕見推薦!

◆ 呂宗耀、黃國華、綠角 一致強推!

一位特立獨行的分析師,大膽揭發全球銀行內幕!

真實地揭露,在華爾街,你存進銀行的錢,是如何成為他們股掌間的籌碼…

他不甘心。不甘心當一個隨波逐流、唯利是圖的分析師。

跟所有踏上華爾街的人一樣,他也想賺更多錢,讓全家衣食無缺;

但是,他也想看到世界能有一個健全的金融市場,

他深信,市場上應該有一套君子愛財、取之有道的遊戲規則,

全球金融業不該惡名昭彰,

有一天,要走上一條堂堂正正的路……

麥克.梅約,這位有「執行長殺手」之稱的明星金融分析師,

坦率地在本書中講述自己在華爾街掙扎浮沉的真實故事──

年輕的他曾經無數次投遞履歷,卻被華爾街無情地拒絕;

明明談好了一份工作,卻被出爾反爾的大牌分析師放鴿子;

他向雷曼兄弟辭職那天,馬上被主管與警衛一路請出大樓;

他秉持專業,建議客戶「賣出」銀行股,結果遭到瑞士信貸革職;

德意志銀行禁止他對媒體發言,因為他的觀點太「負面」……

本書帶大家一窺許多大型金融機構的幕後祕辛,

探討全球金融市場最深沉的弊端。

對資本主義未來發展、對金融危機感興趣的讀者來說,

這是一本引人入勝的精采佳作。

對銀行與金融從業人員及其他業界的專業人士,

本書更是難能可貴的他山之石。

作者簡介:

Mike Mayo 麥克.梅約

全球最頂尖的銀行與金融分析師之一。目前擔任法國農業信貸銀行證券(Credit Agricole Securities)的常務董事,經常受邀上CNBC財經台發表評論。

2002年,他是唯一到參議院銀行委員會的聽證會上作證的分析師;2008年,被美國《財星》雜誌評選為「預見危機的八傑」之一;2010年,他再度受邀到國會作證,也是第一位針對金融危機的肇因發表看法的分析師。

年輕時的梅約,為了賺大錢,夢想著能到華爾街上班。然而沒有顯赫身世、也沒有常春藤名校加持的他,一再被拒於門外。後來他轉而到聯準會擔任研究員,有了聯準會資歷的加持,才終於如願以償地打進了華爾街,先後任職於瑞銀、雷曼、瑞士信貸、保德信證券、德意志銀行。

原本以為,可以從此以自己的專業闖出一片天,但此刻他才發現,華爾街實際運作的方式根本與外面想像的不一樣。他目睹了大銀行家們的貪婪,見識到業者如何背叛股東與投資大眾,也早在多年前就預見了金融災難的降臨。

今天,麥克.梅約堅定不改其志,持續在華爾街上進行縝密透徹、獨立、誠實的分析。

譯者簡介:

洪慧芳

國立台灣大學國際企業學系畢業,美國伊利諾大學香檳分校管理碩士,曾任職於西門子電訊及花旗銀行,現為專職譯者,從事書籍、雜誌、電腦與遊戲軟體的翻譯工作。Blog:http://cindytranslate.blogspot.tw/

各界推薦

名人推薦:

權威媒體一致推薦!

麥克.梅約是傳統的銀行分析師,分析縝密透徹、獨立、誠實。對於公私部門的名人大老,批判從不手下留情。〜聯準會前主席保羅.沃爾克Paul Volcker

一個值得細讀的故事!~《經濟學人》

在這個法人機構不說真話的國家,梅約是個異數!~《金融時報》

凡是對商業和金融、美國資本主義、銀行業的未來和金融崩潰的根本原因感興趣的人,《華爾街的放逐者》都極具吸引力。雖然該書極富教育意義,但是它並不只是教科書,它對於金融業從業人員和普通民眾而言,也是一項寶貴資源。~《中央社》

非常好看……假如你想了解金融業,我強力推薦這本書!~ALL FINANCIAL MATTERS

麥克.梅約提供第一手資訊,帶領讀者一睹金融危機的發展始末,看華爾街為了防堵他透露真相,如何無所不用其極。〜Duquesne Capital前總裁史坦.德魯肯米勒Stan Druckenmiller

麥克.梅約是華爾街首屈一指的金融分析師,他為充滿不確定性的世界釐清大局。〜頂尖財經評論家瑪麗亞.巴蒂羅默Maria Bartiromo

本書提供華爾街最罕見的事物:美國大銀行的真相,以及他們幾乎摧毀資本主義的內幕。如果你想一窺這些大銀行令人髮指的真相,閱讀梅約的翔實揭露準沒錯。〜《沒人肯聽》(No One Would Listen)作者Harry Markopolos

作者選擇了一條孤獨的路──這條路並不好走,卻帶領他接近真相。~呂張投資團隊總監呂宗耀

藉由本書的閱讀,更了解到金融業或分析師們「葫蘆裡賣的膏藥」,認清金融業者與投資人之間的種種利益衝突,不再傻乎乎地將金融業與分析師的言論照單全收。~財經作家黃國華

制衡力的消失,正是各式金融危機一再重演的真正原因。~知名部落客綠角

名人推薦:權威媒體一致推薦!

麥克.梅約是傳統的銀行分析師,分析縝密透徹、獨立、誠實。對於公私部門的名人大老,批判從不手下留情。〜聯準會前主席保羅.沃爾克Paul Volcker

一個值得細讀的故事!~《經濟學人》

在這個法人機構不說真話的國家,梅約是個異數!~《金融時報》

凡是對商業和金融、美國資本主義、銀行業的未來和金融崩潰的根本原因感興趣的人,《華爾街的放逐者》都極具吸引力。雖然該書極富教育意義,但是它並不只是教科書,它對於金融業從業人員和普通民眾而言,也是一項寶貴資源。~《中央社》

非常好看……假如你想...

章節試閱

不言詞閃爍,不浪費別人時間?才怪

分析師們之所以笑,媒體之所以做文章,坦白說,不是因為這句話真的有那麼好笑;大家在意的,也不是戴蒙話裡真正的意思。而是因為這句話,一來,讓梅約與戴蒙這些大銀行家之間糾葛多年的恩怨戲碼,再度赤裸裸地在大夥兒面前上演,二來──也是更重要的──這話勾出了華爾街人長久以來,心中揮之不去的渴望與失落。

渴望,自然是那種有一天能像戴蒙這樣,大聲說出I am richer than you的豪氣;失落,則是那年復一年,老在金錢遊戲裡浮沉,卻還是只能聽著別人說I am richer than you的無奈。Why?

同樣是在市場上打滾,為什麼有人賺到大錢,有人卻慘賠至今?為什麼無數人什麼都沒做,會被金融風暴所傷,而大銀行家們捅了大樓子,卻完全不用負責,照樣吃香喝辣?

誰不想吃香喝辣呢?年輕時的梅約之所以會投身華爾街,不就是跟每年數以萬計想致富的年輕人一樣,相信著有一天能在這條街上飛黃騰達?所以他才不屈不撓,用盡各種技巧,設法混進華爾街。例如,他在書裡說,會刻意忍到每天傍晚五點五分,才打電話給求職對象,賭一賭對方的助理已經下班,好讓他能直接與主管通上電話。

好不容易,花了好幾年,他終於如願以償,躍上了這道心目中的龍門。但他卻很快就發現,這不是他要的……華爾街。比方說,他原本以為,當個分析師,自然得把研究報告寫得──就像他在聯準會上班時所學到的──有證據、把論點講清楚,不言詞閃爍,不浪費別人時間。

實際上呢?華爾街上的分析師不是這樣幹的。他發現,很多外面看起來很專業的分析報告,搞半天,原來都是上市公司自己提供的資料,分析師只是直接拿來用而已。上司甚至告訴他:要在華爾街混,大聲,比正確重要;要賺到錢,請吃牛排搞公關,比下苦功分析重要;這一行,喊買進,才能廣結善緣,喊賣出,只會自絕後路。

這話,可不是說說而已。梅約很快就因為從善如流,嘗到了甜頭──可以跟銀行老闆享受私人專機,可以常常吃到奢華大餐。不識相,哼,很快就會吃到苦頭。這時,他也明白了,要在華爾街混下去,要想賺到足以讓自己退休的「那個數字」,就該做哪些事、該避免哪些行為。

親吻妻子,擁抱孩子,然後……去上班吧

但是,他不甘心。不甘心當一個這樣的分析師。他當然想賺更多錢,讓自己一家衣食無缺,但也想看到一個健康的金融市場,一套君子愛財、取之有道的遊戲規則。想在華爾街成功,難道真的不能靠著下苦功,靠著正確的分析,理直氣壯地賺錢?難道,股票的買進與賣出之間,想要做到I am richer than you,沒有另一條路可走?

有的。梅約不是第一個出書踢爆華爾街醜陋文化的分析師,也不是最後一個。在他之前,有Andy Kessler寫過一本《一個投資分析師的告白》,揭發網路泡沫時期華爾街荒腔走板的實況;梅約這本書上市之後沒多久,則輪到高盛一位副總裁Greg Smith出版一本《我為什麼離開高盛》,抨擊高盛內部的腐敗文化。

然而,梅約是目前為止,唯一拿出堅強的分析實力,證明那另一條路是存在的分析師。一九九○年代中期,他牙關一咬,決定冒一下險,嘗試走自己的路。比方說,當時他就發現美國銀行業的體質大有問題,於是大膽將包括花旗在內的幾家大銀行,高掛賣出大旗,後來乾脆看壞整個銀行業。

接下來大家都看到了,他的大膽衝撞,果然換來銀行業者的大反撲。像戴蒙那樣公開嗆聲,還算好的,更狠的,是乾脆把他掃出華爾街。

但事後證明,他的分析大都準確。也因此,《機構投資者》肯定他為明星分析師;《華爾街日報》票選年度分析師,他也入選過。尤其是金融風暴後的這幾年,他更是大大出了口鳥氣。《財星》雜誌在二○○八年蒐集了風暴前後的報告,為讀者找出八位預見危機來臨的分析師,他就是其中一位。後來國會要跟銀行業算帳,找了很多專家到國會說明,梅約也應邀在列。

今天的梅約,比過去更有自信,也不那麼在意像戴蒙這類的嗆聲了。相反的,繼續勇敢地在華爾街說真話,做他認為對的事情。雖然他在書中很灑脫地說,「每天早上起床,親吻妻子,擁抱孩子,然後去上班」是他現在的人生意義,但很顯然,他骨子裡還有著強烈的改革企圖心,除了在這本書中,花了一整章的篇幅提出他對金融改革的建議之外,前陣子美國掀起「占領華爾街」運動,他也公開相挺;他也繼續呼籲政府,應該更嚴格管理好銀行風險。

誰知道呢,搞不好真會有那麼一天,肯下苦功的分析師、規規矩矩投資者,能反過來向那些大搞投機、不負責任的銀行家們回嗆:That’s why I am richer than you呢!

讓我們,看下去吧。

不言詞閃爍,不浪費別人時間?才怪

分析師們之所以笑,媒體之所以做文章,坦白說,不是因為這句話真的有那麼好笑;大家在意的,也不是戴蒙話裡真正的意思。而是因為這句話,一來,讓梅約與戴蒙這些大銀行家之間糾葛多年的恩怨戲碼,再度赤裸裸地在大夥兒面前上演,二來──也是更重要的──這話勾出了華爾街人長久以來,心中揮之不去的渴望與失落。

渴望,自然是那種有一天能像戴蒙這樣,大聲說出I am richer than you的豪氣;失落,則是那年復一年,老在金錢遊戲裡浮沉,卻還是只能聽著別人說I am richer than you的無奈。Why?

同樣是...

推薦序

導讀

沈雲驄/財經作家,早安財經文化發行人

That’s Why I am Richer Than You。想學嗎?

讀本書中譯初稿那天,正好作者麥克.梅約又上新聞了。

根據最新的「巴賽爾三號協定」,為了保障存款戶的權益,避免銀行像過去幾年那樣,把錢搞掉後兩手一攤,現在的銀行得把資本比率,大幅調高到九.五%。意思就是:銀行想要做生意,這下得準備更多本錢才行了。

這些銀行先前百般不願,後來也還是摸摸鼻子認了。其中最有意思的,要算是瑞士銀行(UBS)。這家銀行突出奇招:自己往上加碼到一三%,想要藉此顯示自己更安全、更負責任,然後吸引更多生意上門。

那一天,是瑞銀的競爭對手摩根大通(JPMorgan Chase)與華爾街分析師舉行視訊會議的日子,梅約也參加了。會中,他針對瑞銀的策略,詢問摩根大通執行長傑米.戴蒙(Jamie Dimon)的看法。

「照瑞銀的說法,」梅約問:「如果我是有錢的客戶,與一家資本比率十三趴的銀行往來,會比跟一家只有十趴的銀行來得安心。你同意這個說法嗎?」

「你是說,」戴蒙回答:「你會因為這樣,就把錢從我們這裡,轉到瑞銀嗎?」梅約趕緊解釋,那不是他的意思,而是瑞銀這麼說的。沒想到就在這時,戴蒙突然補上一句:「這就是為什麼我比你有錢(That’s why I am richer than you.)!」

這話一出,現場的分析師們大笑了。當天,幾乎所有主要媒體都報導了這則新聞,連帶提起梅約寫的這本《華爾街的放逐者》。戴蒙口中的That’s why I am richer than you,也成了那段期間華爾街的熱門話題。google一下Mike Mayo,你會找到那幾天的報導與評論。

不言詞閃爍,不浪費別人時間?才怪

分析師們之所以笑,媒體之所以做文章,坦白說,不是因為這句話真的有那麼好笑;大家在意的,也不是戴蒙話裡真正的意思。而是因為這句話,一來,讓梅約與戴蒙這些大銀行家之間糾葛多年的恩怨戲碼,再度赤裸裸地在大夥兒面前上演,二來──也是更重要的──這話勾出了華爾街人長久以來,心中揮之不去的渴望與失落。

渴望,自然是那種有一天能像戴蒙這樣,大聲說出I am richer than you的豪氣;失落,則是那年復一年,老在金錢遊戲裡浮沉,卻還是只能聽著別人說I am richer than you的無奈。Why?

同樣是在市場上打滾,為什麼有人賺到大錢,有人卻慘賠至今?為什麼無數人什麼都沒做,會被金融風暴所傷,而大銀行家們捅了大樓子,卻完全不用負責,照樣吃香喝辣?

誰不想吃香喝辣呢?年輕時的梅約之所以會投身華爾街,不就是跟每年數以萬計想致富的年輕人一樣,相信著有一天能在這條街上飛黃騰達?所以他才不屈不撓,用盡各種技巧,設法混進華爾街。例如,他在書裡說,會刻意忍到每天傍晚五點五分,才打電話給求職對象,賭一賭對方的助理已經下班,好讓他能直接與主管通上電話。

好不容易,花了好幾年,他終於如願以償,躍上了這道心目中的龍門。但他卻很快就發現,這不是他要的……華爾街。比方說,他原本以為,當個分析師,自然得把研究報告寫得──就像他在聯準會上班時所學到的──有證據、把論點講清楚,不言詞閃爍,不浪費別人時間。

實際上呢?華爾街上的分析師不是這樣幹的。他發現,很多外面看起來很專業的分析報告,搞半天,原來都是上市公司自己提供的資料,分析師只是直接拿來用而已。上司甚至告訴他:要在華爾街混,大聲,比正確重要;要賺到錢,請吃牛排搞公關,比下苦功分析重要;這一行,喊買進,才能廣結善緣,喊賣出,只會自絕後路。

這話,可不是說說而已。梅約很快就因為從善如流,嘗到了甜頭──可以跟銀行老闆享受私人專機,可以常常吃到奢華大餐。不識相,哼,很快就會吃到苦頭。這時,他也明白了,要在華爾街混下去,要想賺到足以讓自己退休的「那個數字」,就該做哪些事、該避免哪些行為。

親吻妻子,擁抱孩子,然後……去上班吧

但是,他不甘心。不甘心當一個這樣的分析師。他當然想賺更多錢,讓自己一家衣食無缺,但也想看到一個健康的金融市場,一套君子愛財、取之有道的遊戲規則。想在華爾街成功,難道真的不能靠著下苦功,靠著正確的分析,理直氣壯地賺錢?難道,股票的買進與賣出之間,想要做到I am richer than you,沒有另一條路可走?

有的。梅約不是第一個出書踢爆華爾街醜陋文化的分析師,也不是最後一個。在他之前,有Andy Kessler寫過一本《一個投資分析師的告白》,揭發網路泡沫時期華爾街荒腔走板的實況;梅約這本書上市之後沒多久,則輪到高盛一位副總裁Greg Smith出版一本《我為什麼離開高盛》,抨擊高盛內部的腐敗文化。

然而,梅約是目前為止,唯一拿出堅強的分析實力,證明那另一條路是存在的分析師。一九九○年代中期,他牙關一咬,決定冒一下險,嘗試走自己的路。比方說,當時他就發現美國銀行業的體質大有問題,於是大膽將包括花旗在內的幾家大銀行,高掛賣出大旗,後來乾脆看壞整個銀行業。

接下來大家都看到了,他的大膽衝撞,果然換來銀行業者的大反撲。像戴蒙那樣公開嗆聲,還算好的,更狠的,是乾脆把他掃出華爾街。

但事後證明,他的分析大都準確。也因此,《機構投資者》肯定他為明星分析師;《華爾街日報》票選年度分析師,他也入選過。尤其是金融風暴後的這幾年,他更是大大出了口鳥氣。《財星》雜誌在二○○八年蒐集了風暴前後的報告,為讀者找出八位預見危機來臨的分析師,他就是其中一位。後來國會要跟銀行業算帳,找了很多專家到國會說明,梅約也應邀在列。

今天的梅約,比過去更有自信,也不那麼在意像戴蒙這類的嗆聲了。相反的,繼續勇敢地在華爾街說真話,做他認為對的事情。雖然他在書中很灑脫地說,「每天早上起床,親吻妻子,擁抱孩子,然後去上班」是他現在的人生意義,但很顯然,他骨子裡還有著強烈的改革企圖心,除了在這本書中,花了一整章的篇幅提出他對金融改革的建議之外,前陣子美國掀起「占領華爾街」運動,他也公開相挺;他也繼續呼籲政府,應該更嚴格管理好銀行風險。

誰知道呢,搞不好真會有那麼一天,肯下苦功的分析師、規規矩矩投資者,能反過來向那些大搞投機、不負責任的銀行家們回嗆:That’s why I am richer than you呢!

讓我們,看下去吧。

導讀

沈雲驄/財經作家,早安財經文化發行人

That’s Why I am Richer Than You。想學嗎?

讀本書中譯初稿那天,正好作者麥克.梅約又上新聞了。

根據最新的「巴賽爾三號協定」,為了保障存款戶的權益,避免銀行像過去幾年那樣,把錢搞掉後兩手一攤,現在的銀行得把資本比率,大幅調高到九.五%。意思就是:銀行想要做生意,這下得準備更多本錢才行了。

這些銀行先前百般不願,後來也還是摸摸鼻子認了。其中最有意思的,要算是瑞士銀行(UBS)。這家銀行突出奇招:自己往上加碼到一三%,想要藉此顯示自己更安全、更負責任,然後吸引更...

作者序

前言

別蹧蹋了美酒──一個擋人財路的故事

不久前我去香港參加一場大型的投資會議,在晚宴中,我突然感慨良深。

那是一場為期五天的會議,約有一千三百位投資人參與,還有五百位企業高層與會。巴基斯坦前總統佩爾韋茲.穆沙拉夫(Pervez Musharraf)受邀到場演講,暢談巴基斯坦在全球經濟中扮演的角色;史學家賽蒙.夏瑪(Simon Schama)也去了,談的是美國的世界地位;導演法蘭西斯.柯波拉(Francis Ford Coppola)也搭機前來,來講「說故事的重要性」。

當時,亞洲經濟蓬勃得很,成長率是美國的三倍,讓這地區的中產階級又多出了十億人。從這場會議所討論的主題看來,中國很有可能取代美國,成為世界最大的經濟體──或許這正是為什麼連我女兒就讀的紐約市學校,當時也開始有了中文課程。

不過,真正讓我耿耿於懷的,是我抵達香港的第一晚,在晚宴席間所聽到的一段對話。

當時,我才剛從紐約搭十六小時的飛機抵達香港(那是全球最遠的直飛航班之一),我和十幾位來自亞洲主要國家的銀行業分析師,在俯瞰維多利亞港的米其林餐廳「滿福樓」裡共進晚餐,不過我因時差嚴重,完全無心欣賞美景。

在那頓十道菜的豐盛晚餐中,我們輪流談到各國市場的銀行業前景,那才是這頓晚餐的主要目的:分享資訊。就這點來說,我們其實很像是代表各自國家的非官方大使。

來自日本的銀行分析師提到,日本政府的政策,是讓銀行持續放款給企業,即使這些公司和銀行──都是殭屍企業,如行屍走肉──早就該倒了。中國分析師則說,中國仍有很大的成長空間,以消費信貸占整體經濟的比例來說,中國只有美國的五分之一左右,投資中國銀行股儘管有風險,但長期精采可期。接著,來自韓國、泰國、印尼等國的分析師們也輪番發言。

我知道很快就輪到我了,我一直在腦海裡想著我該說什麼。當時的我,正和花旗集團(Citigroup)為了會計實務鬧得很僵。幾個月來,我在CNBC節目及《華爾街日報》等媒體上,不斷點出令人憂心的問題,但花旗不是置之不理,就是透過媒體反嗆。在當時,美國金融業一直關注著那件事。

這種獨自與大銀行對嗆的經驗,對我來說不是什麼新鮮事。我進入金融分析師這一行已經二十年了,我的工作是研究上市上櫃的金融機構,研判哪一家才是好的投資標的。我所寫的研究報告會提供給法人參考,例如共同基金業者、大學校務基金、公職人員退休基金、避險基金、私人退休金,以及其他有大筆資金的組織。有些基金經理人管理的基金高達上百億美元,當然需要投資銀行股,如果他們相信我的看法,就會照著投資,透過我的公司下單交易。

不過,難就難在這裡:在我投身這一行的半數歲月裡,尤其是過去那五年,多數銀行實在算不上什麼好投資──或者該說是糟糕的投資標的,股價跌了五成、六成、甚至七成以上的比比皆是。事實上,就算你連分析都不做,直接看壞銀行股,你的投資績效都應該還不錯。

八萬頁報告,預見危機的降臨

多年來,我不斷大聲提出警告。早在一九九九年,我就已經指出銀行業的某些問題,例如風險過大、銀行家的薪酬太高、放款太浮濫等等。同樣的問題在二○○○年代持續地惡化,終於在二○○七到二○○八年之間爆發金融危機,一舉拖垮雷曼兄弟(Lehman Brothers)、貝爾斯登(Bear Stearns),以及數十家較小型的銀行和儲貸機構。

然而,像我這樣老是抱持負面立場的分析師,其實很難在銀行業裡交到很多朋友。我負責研究的那幾家公司,就曾有高層對我破口大罵,刻意忽略我的存在,不是揚言提告,就是不斷冷嘲熱諷,他們的目的,都是想逼我軟化立場。

而我曾經任職的那幾家公司,也沒給我什麼好臉色。因為我不只是從分析師的角度看銀行,也會從員工的角度來想。有時候,我批評的那幾家銀行,正好是其他部門的同事想要招攬生意的對象,當我發表了他們覺得不中聽的評論時,我就得面對來自同事的強烈反彈。我曾經為了信念而賭上自己的前途,有時候,我的立場迫使我不得不另尋工作,甚至,導致我遭到解雇。

我的職業生涯,幾乎每一步走來都免不了挫折。剛開始,想擠進華爾街,我曾經在五年間,努力向二十幾家公司投遞履歷,才得到第一次面試機會。後來,我先後在瑞銀(UBS)、雷曼、瑞士信貸(Credit Suisse)、保德信證券(Prudential Securities)、德意志銀行(Deutsche Bank)等公司服務過。

不過,能有這一切經歷,當初的辛苦都是值得的。我仍在金融業,也依舊熱愛我的工作。二○○二年,當其他分析師因為吹捧科技股,以及未能發現安隆案等問題而遭到懲處時(當時安隆案是史上最大的破產案例),我是唯一針對華爾街利益衝突的問題,到參議院銀行委員會作證的分析師。二○一○年,參院為了調查金融危機的肇因,我再度出席委員會作證。

他們之所以邀我參與,部分原因是《財星》雜誌將我選為「預見危機的八個人」之一。在危機發生的前十年間,我總共發表了約一萬頁的報告,提醒大家注意銀行業的狀況…… (未完)

推薦序

這條路不好走,卻更接近真相

英國女王曾經蒞臨倫敦政經學院(LSE),參與新大樓的揭幕儀式。會中她提出了一個問題:「為什麼我們有全世界最優秀的經濟學家,卻沒有人預見金融危機的來臨?」

現場鴉雀無聲。這個問題,難倒了這群經濟學的翹楚。雖然大家都知道「預防勝於治療」,但實際上,只有極少數的人會獎勵預防者,大多數人獎勵的都是治療者。這也是一種必然,在投機的狂潮當下,沒有人會想從美夢中醒來。

從歷史的經驗來看,人性造就了市場的榮景,也在推升景氣的過程當中,為下一次市場的崩壞埋下伏筆。從西元一六三六年的荷蘭鬱金香泡沫開始,到九○年代日本股市與房地產泡沫、二○○○年的網路科技狂潮、二○○八年金融危機……金融市場經過多次大起大落,雖然人們都有意遏止危機發生,但市場的崩解卻似乎永遠無法避免。

身為金融市場的參與者,我相信,人性從本質上崇尚追求利益,但我們也必須承認:人往往會到災禍迫在眉睫,才有機會覺醒。

在這本書裡,我們可以看到在金融風暴中,市場的起落興衰、監管體制的薄弱與貪婪所促成的道德危機。官商勾結的戲碼天天上演,而所謂「大到不能倒」的銀行,其執行長的作風更是令人難以苟同。

諾貝爾經濟學獎得主克魯曼(Paul Krugman)曾提到,我們沒有理由相信所有具生產力的活動都要歸功於金融業。拿到巨額報酬的銀行家,基本上只是找到新方法,把風險轉嫁到別人身上罷了。《華爾街日報》曾經報導,金融業自一九九六年至二○○六年,每年獲利約成長一三.八%,非金融業者則只有八.五%。在二○○三年,金融業甚至占了美國股市營收約三○%,也占了美國企業獲利約四成的比重。而根據國際清算銀行(BIS)的統計,衍生性金融商品的名目金額由一九九八年的七十三兆美元成長到二○一二年的六三八兆美元,十五年內膨脹近九倍。

在這扭曲的現象之下,本書作者仍然秉持分析者的初衷,前往美國各地金融機構深入查訪,不畏強權、不為私利,只為了提供最客觀的分析。

作者選擇了一條孤獨的路──這條路並不好走,卻帶領他接近真相。由於作者自己也是金融市場上的利益追逐者,也正因為他的身陷其中,讓他能看到比一般人更細微的現象,早一步發現問題所在,並提出警示。但很遺憾的,太早看見市場趨勢的人,往往最後不見得是贏家。就算作者擁有洞燭機先的敏銳觀察力,理當為他贏得眾人的讚賞,甚至龐大的財富,結果卻只換來指責與漠視。

當規則可以被改變,當基本的安全感被剝奪,可以預見,接下來的世界必定更加混亂瘋狂。誠如《黑天鵝效應》作者塔雷伯(Nassim Taleb)所言,超出人類想像的事件,才會真正帶來衝擊。我確信,未來還是會有無法料想的情況影響金融市場,如何藉由本書所描述的經驗,去了解市場的不可測,因應日益加速的全球巨變,是讀者應該深思的課題。

金融市場,以正面角度來說,為貨幣提供了流動性、為企業籌措成長所需要的資金,甚至可以說,它為窮人提供了翻身的機會。但換個角度來看,它也是投機者的天堂、是合法的賭局,是充滿貪婪與殺戮的血腥戰場。

身為投資者,都要試著尋找方向、看見趨勢,同時謹慎思考、避免盲從,並時時警惕自己。希望經由《華爾街的放逐者》這本書的閱讀,能讓讀者在未來投資路上,更平安順遂,更成果豐碩。

本文作者為呂張投資團隊總監呂宗耀

推薦序

勇敢揭露醜陋的股市潛規則

大家都很清楚,從上個世紀的亞洲金融風暴以來,美國網路泡沫、台灣雙卡危機、金融海嘯到房地產泡沫……,其源頭與始作俑者,都是金融業。可惜的是,由於金融業牽扯到的利益龐大,不論是媒體或政府,都不願去面對金融業種種弊端,更別說去全盤檢討金融業所捅出來的滔天大禍本質了。造成的結果是,每隔一段時間便會發生金融亂象,進而干擾民生百業。

本書作者麥克.梅約(Mike Mayo)先後任職於IBM、聯準會瑞銀、雷曼、瑞士信貸、保德信證券、德意志銀行,他將自己在華爾街金融圈所看到的、所經歷的亂象,書寫出來公諸於世,以業內的角度和現身說法的故事,掀開金融業種種醜陋的潛規則。

身為讀者的你,絕對不能用「扒糞八卦」來看待本書,而應該用揭發真相的角度來閱讀。畢竟,不僅美國,包括台灣、香港、新加坡等在內的金融界,早就已經沾染華爾街的惡習。面對與你我生活息息相關的金融業,投資人絕對得用更嚴謹的態度和金融業者往來。

麥克.梅約是證券分析師,他經歷過網路、金融與房市泡沫等金融風暴,曾經發表看空金融股言論,被同業與同事當成通緝犯對待,甚至遭到惡意裁員,也曾經因為寫了看多的言論,立刻就獲得各種實質獎勵、分紅與升遷。在本書中,他勇敢揭露了華爾街分析師眾多醜陋的潛規則,而他自己也因為多年前點破花旗銀行的帳務謎團,而遭到整個金融圈的排擠,甚至惡意中傷,於是成為所謂的「華爾街的放逐者」。

台灣的金融業,又何嘗不是如此呢?

獲得主管機關頒獎表揚的基金經理人,原來暗地裡拿回扣;操作勞保基金的投信高層,原來背地裡利用大眾的資金,替自己的投資護航;一位研究員寫了一篇看空某面板公司前景(事後證明他的論點相當公允),卻被公司告上法院;某公司用法律手段,來恫嚇我拿掉發表在個人部落格的文章,而我這篇文章也不過只是用客觀事實質疑其現金流量的不足。

我曾經在財經節目中,勸戒大眾要謹慎面對那些不合理飆漲的新IPO公司,結果不到幾天,便接到匿名恐嚇信;有些財經名嘴一手拿了IPO的股票,另一手在媒體上發表看多言論;原本應秉持客觀立場的營建業分析師,大剌剌為所分析的營建公司建案站台宣傳。可見,在台灣也是一樣,金融業只是將投資研究,視為公關行銷的附屬工具。

在本書中,我們也可以清楚看到,金融業者赤裸裸地出賣自己的專業靈魂,毫不避嫌地把法律規定的利益衝突,美化成發揮資源整合的綜合效益。所謂的研究分析,淪為替上市公司股價搖旗吶喊的加油棒;所謂的金融購併,也只是金融高層高額退休分紅的提款機。今天,華爾街這些惡形惡狀,原封不動地搬來台灣,只是名稱改了一下叫做「金融改革」罷了。

讀者可以藉由本書的閱讀,更了解到金融業或分析師們「葫蘆裡賣的膏藥」,認清金融業者與投資人之間的種種利益衝突,而不再傻乎乎地將金融業與分析師的言論照單全收。

至於金融業業者與分析師們,看了本書也無須氣急敗壞。我自己也曾經從事金融業十多年,當我看到作者所說的:「近五十年來金融業唯一對社會有貢獻的金融創新,只有自動提款機。」這段話後,也不禁回顧自己的金融職涯,到底替社會國家與投資人,帶來了哪些貢獻?

最後,我引用麥克.梅約所說的一段話,來激勵自己,以及從事金融分析工作的所有同業們──「研究分析不必再拐彎抹角、胡言亂語、客套虛偽,而是有立場、真心表達、言行一致、客觀平衡。」還有就是幫投資人趨吉避凶。

本文作者為財經作家、《高三12班》作者黃國華

推薦序

觀看金融市場的新角度

這本書的確滿有意思,沒想到以一個分析師的角度,可以有這麼有趣的故事與看法。

本書作者麥克.梅約(Mike Mayo)離開校園後,第一份工作是在聯準會擔任初級監管人員。在這裡,他學到論點明確、證據充足、用字精準的做事態度,也從此踏上了銀行分析一途。

離開聯準會後,作者成為瑞銀的助理分析師,專門針對美國銀行業進行分析。進入這一行後他才發現,許多分析師看起來見解不凡、數字漂亮的報告,其實根本不是他們的研究成果,而是直接來自那些被研究的公司──由這些公司的財務部門,直接轉交給分析師。換言之,這些分析師,原來只是傳聲筒。

這不是作者想要的職業生涯,於是,他自行發展一套模型,用來分析銀行業者的價值。但接下來他卻發現,根據自己的研究成果說話,並不是業界正常的生態。就算你的推論是正確的,只要得罪了銀行,就會被排擠,或甚至遭到報復。

在這本書中,你可以看到多次精采的角力戰。為了要暢所欲言,作者甚至必須賭上自己的職業生涯。這一個又一個的衝突,讓我們終於看清股市分析師的本質。原來,這些分析師最重要的工作,其實不是對一家公司的價值做出客觀的分析,而是為投資銀行家助攻。

假如一個分析師膽敢對上市公司發表負面評論,就會得罪人,並遭到排擠。分析師與公司高層的約訪就會被一拖再拖,或甚至根本見不到面,或是在會議上直接被當成空氣,根本無法提問。該分析師所屬的金融集團,也不必想再做這家上市公司的生意了。

換言之,潛規則就是不要得罪人──說好話,大家都高興。結果,分析師不再是對公司價值提出審慎評估的中立專業人士,而是在場邊搖旗助陣的啦啦隊。這就是金融業的生態。

在書中,作者也點到了一個有趣的問題:對於銀行等金融業者的管制,到底是要靠政府,還是靠市場?

我們常會希望,能夠有一個公正嚴明的政府組織,有效控制金融業者的風險。但作者在一次與官方人員的互動中發現,民間的聲音恐怕才是不可或缺的力量。因為,就曾經有官員親口告訴他:「銀行可能更聽你們的,因為你們可以左右他們的股價。」

投資人的評價是股價的決定性因素,而分析師身為投資人意見的領頭羊,也因此具有相當的影響力。不過在當今只能報喜不能報憂的金融界潛規則下,這個力量幾乎完全消失了。當我們對3C產品或是日常用品有任何不良的使用經驗時,我們很容易找到網路論壇或新聞媒體,可以將這些經驗傳播出去,讓更多消費者知道。因為這種制衡力量的存在,所以能迫使業者注意產品的品質與使用者滿意度。

但面對晦澀難明的金融業帳冊,很少投資人能看出其中隱藏過高的風險。真正具有分析能力的專職分析師,今天卻淪為上市公司的啦啦隊,沒人敢點出問題所在。不僅是分析師,照書中所說,在美國連會計師事務所也將上市公司視為需要打點好關係的客戶。這種態度,怎會有助於客觀翔實的查帳呢?

總之,金融業者這種以金錢實力掌控意見方向的手法,讓市場上全都是看好的聲音,讓投資人在這種氣氛下,無法做出正確的判斷。而當業者壟斷了意見、壟斷了選擇,他們就會像所有的壟斷者一樣,開始為所欲為、不顧風險。制衡力的消失,正是各式金融危機一再上演的真正原因。

從這樣一位在聯準會與知名銀行都有過實務經驗的作者筆下,我們得到一個觀看金融市場的新角度:不要單純的相信已經是主流的看好意見,也多看看有沒有反對的理由,我們將有更客觀與全面的評價。或許,我們忽略了一個更大的力量,那就是:我們投資人自己的意見。

本文作者為知名部落客、《綠角教你前進美國券商》作者綠角

前言

別蹧蹋了美酒──一個擋人財路的故事

不久前我去香港參加一場大型的投資會議,在晚宴中,我突然感慨良深。

那是一場為期五天的會議,約有一千三百位投資人參與,還有五百位企業高層與會。巴基斯坦前總統佩爾韋茲.穆沙拉夫(Pervez Musharraf)受邀到場演講,暢談巴基斯坦在全球經濟中扮演的角色;史學家賽蒙.夏瑪(Simon Schama)也去了,談的是美國的世界地位;導演法蘭西斯.柯波拉(Francis Ford Coppola)也搭機前來,來講「說故事的重要性」。

當時,亞洲經濟蓬勃得很,成長率是美國的三倍,讓這地區的中產階級又多出了十...

目錄

推薦序1

這條路不好走,卻更接近真相/呂宗耀

推薦序2

勇敢揭露醜陋的股市潛規則/黃國華

推薦序3

觀看金融市場的新角度/綠角

導讀

That’s Why I am Richer Than You。想學嗎?/沈雲驄

前言

別糟蹋了美酒

第1章

在聯準會裡練功

第2章

嚐到甜頭,怎捨得告別?

第3章

那一天,我投下股市震撼彈

第4章

賣出花旗,賣出摩根大通

第5章

我成了執行長殺手

第6章

CNBC上的橘色字體

第7章

帶著一包餅乾去花旗

第8章

算了吧,這就是華爾街

第9章

銀行,我們不能沒有你

第10章

走下牌桌之後

謝辭

延伸閱讀

推薦序1

這條路不好走,卻更接近真相/呂宗耀

推薦序2

勇敢揭露醜陋的股市潛規則/黃國華

推薦序3

觀看金融市場的新角度/綠角

導讀

That’s Why I am Richer Than You。想學嗎?/沈雲驄

前言

別糟蹋了美酒

第1章

在聯準會裡練功

第2章

嚐到甜頭,怎捨得告別?

第3章

那一天,我投下股市震撼彈

第4章

賣出花旗,賣出摩根大通

第5章

我成了執行長殺手

第6章

CNBC上的橘色字體

第7章

帶著一包餅乾去花旗

第8章

算了吧,這就是華爾街

第9章

銀行,我們不能沒有你

第10章

走下牌桌之後

謝辭

延伸閱讀

...