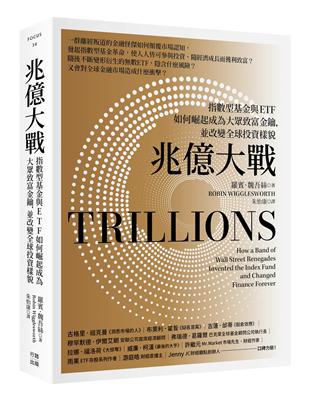

一群離經叛道的金融怪傑如何顛覆市場認知,發起指數型基金革命,

使人人皆可參與投資、隨經濟成長而獲利致富?

隨後不斷變形衍生的無數ETF,隱含什麼風險?

又會對全球金融市場造成什麼衝擊?

《洞悉市場的人》古格里・祖克曼、《鯨吞億萬》布萊利・霍普、

《穀倉效應》吉蓮・邰蒂、《大掠奪》拉娜・福洛荷、

安聯公司首席經濟顧問穆罕默德・伊爾艾朗、

巴克萊全球基金顧問公司執行長 弗瑞德・葛羅爾

口碑力挺!

***

五十年前,財富管理界的曼哈頓計畫在金融業水面下暗暗啟動,

推動它的是一種異端思想:長期來看,許多世界頂尖的投資人也無法打敗市場。

天才經濟學家尤金.法馬、意志堅定、著迷電腦的約翰.麥克考、

慘遭恥笑的金融鉅子傑克.柏格、待人和善的前二戰潛艇隊員內特.莫斯特等,

這群出身背景各異的秀異之才,披荊斬棘終於讓金融界乃至大眾接受這個觀點,

從而發明「試圖模仿金融證券指數的投資工具」:(大盤)指數型基金與ETF。

《金融時報》資深記者魏吾絲用巴菲特起頭的一個知名賭局做為開頭,

來帶出這個至今造福廣大投資人的致富方法:

他押注一百萬美元,打賭在十年之內,單純追蹤美國股市的基金,

其績效能夠擊敗任何一個由高績效的避險基金經理人組成的團隊。

避險基金經理人泰德.塞德斯接受了他的挑戰——最終吃了敗仗。

《兆億大戰》生動勾勒出那些促成指數型基金與ETF誕生與發展的人,

如何遭遇一次次挑戰、又如何破關,完成席捲全球的指數型基金革命。

書中不僅介紹了介紹了指數型投資產品的發明史、過程中的關鍵事件,

也讓你了解,那些長期受人尊敬、支領高薪的資金管理與投資專家們,

投資績效為什麼一次又一次敗給指數型基金與ETF。

不過,這個造福無數投資大眾的致富金鑰,也不是沒有潛在危險。

如今,全球投入被動投資的資金已經超過二十兆,相當於美國國內生產總值,

被動投資正以無數微小但重要的方式,重塑市場、金融,甚至資本主義本身。

然而,就連一些指數型基金和ETF的支持者都開始憂心忡忡:

隨著這些投資工具日益膨脹,不僅造成市場不穩、破壞投資產業,

也讓權力越來越集中在少數人手上,從而影響公司治理乃至國政

——大家都不樂見這樣的後果。對此趨勢,作者也做了深入解析。

本書敘事精采,引人入勝,若您有心了解現代金融,

以及當今這個時代最迫切的「金融不確定性」之一,

那麼千萬別錯過這本《兆億大戰》!

作者簡介:

作者/羅賓・魏吾絲(Robin Wigglesworth)

魏吾絲為《金融時報》全球財經記者,長期觀察重塑全球市場、投資、金融的大型潮流,書寫長篇報導、分析、側寫與專欄。魏吾絲原於彭博新聞社(Bloomberg News)任職,2008年加入《金融時報》,現與三名暴躁的孩子和無敵有耐心的太太住在挪威奧斯陸。

譯者簡介:

譯者/朱怡康

專職譯者,守備範圍以宗教、醫療與科普為主(現在還加上財經)。譯完本書後買進人生第一張ETF,第一年獲利30%。希望能繼續譯對的書,選對的股。譯有《也許你該找人聊聊:一個諮商心理師與她的心理師,以及我們的生活》、《也許你該找人聊聊2:心理師教你大膽修訂自己的人生故事》、《棋逢對手:中東與美國恩仇錄》套書、《CIA洗腦計畫》、《怎樣談科學》、《二十一世紀生死課》等書,以及《比利與他的小怪獸們》系列。

臉書專頁「靈感總在交稿後」:www.facebook.com/helpmemuse

各界推薦

名人推薦:

▎推薦人士與各界好評——

古格里・祖克曼/《洞悉市場的人》作者

布萊利・霍普/《鯨吞億萬》作者

吉蓮・邰蒂/《穀倉效應》作者

穆罕默德・伊爾艾朗/安聯公司首席經濟顧問

弗瑞德・葛羅爾/巴克萊全球基金顧問公司執行長

拉娜・福洛荷/《大掠奪》作者

威廉・柯漢/《最後的大亨》作者

許繼元/Mr.Market市場先生、財經作家

雨果/ETF存股系列作者

游庭皓/財經直播主

Jenny/JC財經觀點創辦人

娛樂性與知識性兼具。魏吾絲以生動的文筆探究現代最重要的金融革新之一,把一個原本可能枯燥乏味的主題說得精采無比。

——古格里・祖克曼(Gregory Zuckerman),著有《洞悉市場的人》、《史上最大交易》

魏吾絲是今日說理最明、筆力最健的金融記者之一。本書以一個又一個迷人的開路先鋒的故事,娓娓道來橫掃金融界的重大變化。

——布萊利・霍普(Bradley Hope),暢銷書《鯨吞億萬》作者

魏吾絲將這段艱澀的歷史化為簡單易懂、令人欲罷不能的故事。書中充滿個性鮮明的人物,以及現代金融運作鮮為人知的細節。有心了解現代投資者必讀。

——吉蓮・邰蒂(Gillian Tett),《金融時報》編輯委員會主席,著有《穀倉效應》

引人入勝的金融史權威之作。將這群掀起指數型基金革命的學院派和企業家寫得躍然紙上。書中也提供能嘉惠所有投資人的常識……作者寫作技巧高超,生動勾勒出一群蛋頭學者和「異端」投資人如何推出指數型基金,撐過一開始的陣痛期,最後終於看到它的飛躍式成長……精采好讀。

——《華爾街日報》

調查翔實,環環相扣,高潮迭起。將投資如何轉為指數型的各個面向寫得精采生動……即使是重述大家已經耳熟能詳的故事(例如促成先鋒誕生的那次內鬥,還有貝萊德取得「十年大單」的經過),魏吾絲也有辦法寫得引人入勝……上乘之作。

——《金融時報》

魏吾絲以生花妙筆寫活一百年來投資界最大的變化,讀來欲罷不能!」

——弗瑞德・葛羅爾(Fred Grauer),富國投顧/巴克萊全球基金顧問公司執行長

很少有作者能同時把故事說好,又把重要的概念講得清楚好懂,魏吾絲就屬這種鳳毛麟角。

——拉娜・福洛荷(Rana Foroohar),著有《大掠奪:華爾街的擴張和美國企業的沒落》、《切莫為惡:科技巨頭如何背叛創建初衷和人民》

談投資業歷史的書往往艱澀難讀,但《兆億基金》令人不忍釋卷——只有魏吾絲有這種功力。

——威廉・柯漢(William Cohan),著有《最後的大亨》

報導翔實,紀錄深入。登場人物包括堅持不懈的約翰・「傑克」・柏格(先鋒集團創辦人)、賴瑞・芬克(成長迅速的貝萊德投信的創辦人)、路易・巴榭里耶(法國數學家,1900年之博士論文為被動型投資奠下早期學術基礎)……精采可讀。」——路透社

出神入化。

——穆罕默德・伊爾艾朗(Mohamed El Erian),安聯公司首席經濟顧問

名人推薦:▎推薦人士與各界好評——

古格里・祖克曼/《洞悉市場的人》作者

布萊利・霍普/《鯨吞億萬》作者

吉蓮・邰蒂/《穀倉效應》作者

穆罕默德・伊爾艾朗/安聯公司首席經濟顧問

弗瑞德・葛羅爾/巴克萊全球基金顧問公司執行長

拉娜・福洛荷/《大掠奪》作者

威廉・柯漢/《最後的大亨》作者

許繼元/Mr.Market市場先生、財經作家

雨果/ETF存股系列作者

游庭皓/財經直播主

Jenny/JC財經觀點創辦人

娛樂性與知識性兼具。魏吾絲以生動的文筆探究現代最重要的金融革新之一,把一個原本可能枯燥乏味的主題說得精采無比。

——古格里・...

章節試閱

◎第十五章 水能載舟,亦能覆舟

信仰一直是羅伯特・內茲利(Robert Netzly)的人生重心,支持他度過艱苦的童年,也伴隨他不斷轉換跑道,從年輕的牧師當到線上汽車業務員。但讓他找到天命的是富國銀行——指數型基金的精神故鄉。

2008年金融危機爆發後,內茲利工作的福斯(Volkswagen)代理商宣告破產,他也轉職到富國銀行財富管理部。內茲利身材纖瘦,戴粗框眼鏡,看起來更像科技公司的會計,而非巧舌如簧的股票推銷員。有一天,他為了準備教會講稿而上網搜尋聖經對金融的教導,結果意外發現一篇文章在談聖經與投資組合。那篇文章說:選擇投資組合不應只考慮金融因素,更應符合聖經原則。這名保守的基督徒頓時如醍醐灌頂。

內茲利年紀很小就親近宗教。他的爸媽都用藥成癮,在父親戒毒失敗後,父母二人在他三歲時離異。母親後來成功戒毒,自己帶大內茲利和他的自閉症弟弟。雖然教會很快成為內茲利的人生支柱,但他成年以前對討論自己的信仰總是不太自在。

身為財務顧問,內茲利對「社會責任投資」(socially responsible investing)並不陌生。社會責任投資勸人不要投資賭博業、軍火製造業和造成汙染的重工業,但內茲利總覺得這種說法太偏向自由派,與他的保守福音派信仰相去甚遠。倒是「聖經責任投資」(biblically responsible investing)的概念立刻引起他共鳴,猶如聖靈親自擄獲他的心。

出於好奇,內茲利將自己的投資組合澈底檢查了一遍,卻驚愕地發現:自己持有的三種生醫股竟然賣墮胎藥謀利。對這個公餘擔任反墮胎組織會長的人來說,這是晴天霹靂。更糟的是,他的投資組合裡不只這三種令他不安。「我的投資清單像是地獄版的『熱門股排行榜』,千瘡百孔,全都是邪惡的東西。」他後來回憶道。

這名年輕的財務顧問對這個發現打從心裡震驚。內茲利知道自己要是繼續待在富國銀行,繼續為客戶推薦他視為邪惡的股票,他於心難安。當天回家他就告訴妻子:上帝對他有新的計畫。「呃⋯⋯好⋯⋯但你知道我們有兩個小孩和房貸吧?新計畫是什麼?」她焦慮地問。內茲利說他也不知道,反正好好禱告就對了。幾個月後,他離開富國銀行,創立基督徒財富管理(Christian Wealth Management),專為虔誠的信徒提供「聖經責任投資」,亦即完全按照他們所認定的基督教原則投資。很幸運地,這門生意一炮而紅,基督徒財管成為矢言為主做工的基督徒財務顧問的網絡。到2015年,他們管理的資產大約四千萬元。

可是他們遇上一個大問題:在當時,許多有意加入的財務顧問都為客戶投資便宜的指數基金,但這樣做一定會投資到他們不以為然的公司。傳統的主動基金或許比較能自行選股,可是在避免邪惡標的上並沒有好到哪裡去,何況它們高昂的價格和差勁的表現實在令人卻步。

內茲利與幾家指數型基金供應商接洽,希望他們能推出更符合他的客戶需求的產品。這種產品投資的公司必須嚴格篩選,絕不能直接或間接從他認定為邪惡的領域獲利(用他們的角度來看,就是與墮胎或色情業有關、或是積極支持同性戀、雙性戀、跨性別的公司)。不令人意外的是,這種不寬容的立場嚇壞了主流供應商,加上擔心引起公眾反彈,他們全都敬謝不敏。於是,內茲利不得不獨力完成。2015年,他創立啟示投資(Inspire Investing),2017年開始推出一系列「聖經責任」ETF。

啟示投資依是否合乎保守基督教價值為各公司評比,再將分數轉化為ETF追蹤的指數,如此一來,從顯然違背保守信條的公司(如酒商),到立場稍有疑慮的企業(如支持LGBT平權的蘋果和星巴克),只要啟示投資認定有問題,就全部排除。此舉自然引發怒火。「我們絕對不恨任何人,我們當然希望人人過得好。但對於什麼是好、什麼是不好,我們的看法顯然不同。」內茲利說。

誰知道,用這套辦法篩選出來的公司五花八門。除了有能源公司、礦業公司、幾家零售商、電腦晶片製造商輝達(Nvidia)以外,更奇怪的是還有英國皇家郵政和馬來西亞的一家橡膠手套製造商——而且該公司同時生產保險套。這些公司的績效良莠不齊,恐怕連上帝都不曉得啟示投資的ETF賣的是什麼膏藥。它的第一檔產品BLES從一開始就輸給全球市場(但BLES這個代號倒是挺適合一檔宣稱依據聖經啟示的ETF),另一檔BIBL選擇的是比較大型的股票(不像BLES的那麼分散和國際化),表現大致類似標普500。

不過,啟示投資還是成功了。到2020年,它所有的聖經ETF管理的資產終於突破十三億。「我們想竭盡所能榮耀上帝,想為神的榮耀在全世界啟動轉化。我們認為推廣這種ETF概念是最好的辦法。」內茲利說:「讚美神,這樣做真的成功了。」

儘管這些聖經帶友善ETF有其爭議,但啟示投資是ETF改變指數基金業的鮮活案例。拜ETF技術之賜,以往相對簡單、主要只是股市現象的東西,現在幾乎在金融體系的每一個角落建立灘頭堡。

雖然有些支持者認為這樣的金融產品生態系活潑多元,讓各種口味的投資人都有選擇空間。然而,它也逐漸變成危險的叢林。ETF固然進一步帶動了指數型基金,但因為各種金融證券都能輕易打包到ETF裡,它反而讓投資人犯錯的風險變高。弔詭的是,指數型基金一開始正是為了降低風險而發明。「ETF有點像普迪獵槍,名氣很大,去倫敦的人都想買一把。」約翰・柏格有一次評論道:「它是有史以來最好的獵槍。去非洲打獵很好用,可是拿來自殺也很好用。」

***

ETF是潛力無窮的新金融技術。巴克萊全球投資也許是最早看出這點的公司,但它絕不是最後一間。在2000年代初期,安碩曾以閃電擴張的方式攻占市場。但這種策略已經變質,現在連一些ETF支持者都說它像「義大利麵加農砲」:一大堆供應商爭相濫造日益小眾的產品,開砲再說,亂打一通,看看哪個能成功。

根據美國投資公司協會(Investment Company Institute)的數據,在2000年,ETF只有88檔,管理的資產只有七百億;指數共同基金則有超過五百檔,管理的資產是四千兩百六十億。十年後,ETF的數量暴增到2,621檔,稍微超過指數共同基金的數量,可是從管理的資產來看,ETF仍落後它更傳統、也更主流的對手1.5兆元。同樣依據美國投資公司協會的資料:到2020年末,全球已有將近七千檔ETF,管理的資產為七點七兆,在數量上是美國投協追蹤的傳統指數型基金的兩倍,管理的資產則終於與它們年長的表親並駕齊驅,接近美國主動管理共同基金的數目。

大多數的錢都放在大型、主流的ETF中,例如道富銀行最早推出的SPDR,或是其對手貝萊德和先鋒的標普500 ETF。直到現在,ETF產業主要仍是美國的天下。雖然日本以外的第一檔亞洲ETF在一九九九年發行,歐洲也在2000年推出第一檔ETF,但依據JP摩根的資料,全球仍有三分之二的ETF是在北美的交易所上市。

不過,在過去十年,世界各地的ETF數量暴增,有些新ETF更近乎怪誕,連ETF的支持者都開始為這種現象憂心。2008年繼任傑克・布倫南為先鋒執行長的比爾・麥可奈普(Bill McNabb)就是如此。雖然他積極擴大先鋒的ETF版圖,可是2016年赴佛羅里達參加業界最大的年會時,他呼籲與會者放慢速度。

「現在,業界像是每三十秒就推出一個新的ETF。」麥可奈普向聽眾抱怨道:「我們得非常小心。因為如果我們腳步太快,大眾會開始質疑我們最初的架構。有的類型實在令人費解。」這位先鋒執行長提出警示:金融界以前也出現過類似怪象,「就像1980年代的共同基金,並不是每一檔基金都能圓滿收場。」

不過,邁阿密外的這個會場喧鬧如嘉年華,沒幾個人聽進麥可奈普的逆耳忠言。投資人近年能投資一種小眾、「主題式」的ETF,它宣稱能大範圍投資特定主題的產業而從中獲利。主題從全球肥胖症流行、線上遊戲、千禧世代崛起、威士忌產業、機器人、人工智慧、清潔能源、太陽能、自動駕駛、鈾礦開採、女性董事名額,到雲端運算、基因體科技、社群媒體、種植大麻、淨水工程、反向市值加權美國股市、健康與健身、有機食物、高齡照顧、鋰電池、無人機、數位安全,無所不包。甚至有一小段時間還能投資經營ETF的公司的股票。雖然有些更具實驗性的基金吸引到投資人,但更多的是表現欠佳,甚至遭到清算,資金則繼續轉向下一個更新、更流行的標的。

浮濫推出這類怪異產品的公司說:在自由市場,他們有權生產各種實驗性的產品,看看它們能否獲得投資人青睞。畢竟,投資有時候就是需要一點運氣。以HACK為例,這檔ETF買的是網路安全公司的股票,2014年上市後立刻遇到索尼影視(Sony Pictures Entertainment)資料外洩,一系列令人尷尬的內部信件外流,造成公關災難。HACK的財富像火箭一般迅速攀升,從2014年到2015年中,它的資產從零暴增到將近十五億。最後,鉅額的管理費收入讓經辦商展開一場激烈的爭奪戰。別的新ETF需要時間成長,不像HACK這樣一飛沖天。范達金礦ETF(VanEck Vectors Gold Miners ETF)花了兩年才突破十億大關,現在的資產是十六億。雖然這種成功案例越來越少,但許多小型ETF供應商還是抱著一絲鯉躍龍門的希望,繼續咬牙苦撐。

ETF的數量現在差不多八千檔。聽起來很多嗎?事實上,與宇宙爆炸級驟增的金融指數相比,這只是小巫見大巫。拜指數型基金擴散之賜,過去視為冷門、乏味的指數設計生意,現在成為財源滾滾的產業。如今除了最大的標普道瓊指數、MSCI、富時羅素之外,還有為客戶量身定做的各種基準。據指數產業協會(Index Industry Association,由業內大型公司組成的同業公會)統計,光是它的會員仍在維持的指數就有將近三百萬個。

除了指數產業協會記錄有案的指數以外,還有成千上萬的指數是由銀行維持(通常是銀行為客戶量身打造的投資產品),或由指數型基金自製(目的是省下付給主要指數供應商的高額授權費),後一種類型稱為「自製指數」(self-indexing)。

對照來看,全世界目前只有大約四萬一千家上市公司,而它們實際上只有三到四千檔股票可以交易。這常常被提出來當指數革命正反噬自己的首要證據。

***

該怎麼看這個現象呢?許多人也許覺得可笑,認為這是好主意變成蠢東西的另一個例子。2018年,伯恩斯坦公司(Bernstein)財經研究部分析師伊尼格・弗雷澤-簡金斯(Inigo Fraser-Jenkins)寫了一本小說,對這種指數「奇點」(singularity)大大取笑了一番。書中的主人翁是個孤獨的無名英雄,他想挑戰一項艱難的任務:創造出所有可能的股市指標。「有人說根本不該創造顯然無用的指標,也有人說要是做了指標之後才發現它沒什麼用,就該硬下心腸淘汰它。」弗雷澤-簡金斯筆下的主角「反駁這種看法——誰有資格說某個指數有用、另一個指數沒用?」不過,這位無名英雄的終極目標是創造一種終極指數(Ultimate Index)。有了它以後,別的指數都不必存在。弗雷澤-簡金斯的主人翁在心裡沉思終極指數的意義:

它一定很美。所以在某種意義上,它應該也算藝術品吧?有人說它能呈現所有可能資產的最佳配置。他越來越認為它不應、也不能局限於股市,反而應該綜合所有股票、債券、商品和其他金融資產的權重,反映人類社會對不同類型資本的需求。這個指數若能滿足這些需求,將立刻為社會帶來益處,並且大獲成功。也有人懷疑這種指數是否可能存在,畢竟,社會對自己的認識是否足夠?能不能知道各種資產的最佳配置應該是什麼?

弗雷澤-簡金斯這樣講或許有點刻薄過頭。因為在目前這三百萬個指數裡,其實很多並無疑義,只是反映同一種東西的不同面向而已。舉例來說,各種標普500指數裡可能有不少是以不同貨幣命名。這三百萬個指數裡有排除槍枝股的客製指數,也有排除酒商、賭博、銀行的伊斯蘭指數。此外,有些指數調整權重的依據不是股市價值,而是環境、政治或社會標準。這三百萬個指數不只包括龐大的全球債券市場,也包括商品市場。就像二十六個英文字母能組合出無數本推理小說、青少年故事、純文學和冗長的指數基金書,沒有人能限制我們能夠或應該創造出多少金融指數。

不過,各種類型的指數與指數型基金暴增仍舊不是好事。當初之所以發明指數型基金,是因為發現大多數人的投資能力都很差,不論專業財富經理人、為存退休金而投資的牙醫,或是二十多歲玩當沖賺快錢的失業青年,都是如此。如果希望長期結果是好的,最好的辦法就是購買大範圍、夠分散的證券投資組合,並盡可能減少交易。約翰・柏格的金融帝國就是靠這兩個基本原則建立的。

可是,不論你選擇押當紅網路公司股,還是買生技或機器人ETF,差別其實不大。既然挑哪一檔指數基金投資本身就是主動選擇,「主動」和「被動」投資的界線一直是模糊的。建立指數也很少完全依據量化結果,畢竟指數供應商大多都會在某種程度上經過權衡再做決定。所以,哪些證券被放進基準也是「主動」選擇,只不過做決定的是匿名的指數委員會,而不是富達投信或普徠仕的哪個投資組合經理人(詳細討論請見下一章)。近年根據各種指數推出的ETF數量暴增,等於完全抹去了主動和被動投資之間的界線,這種發展很可能造成不好的結果。

更令人憂心的是:如果我們進一步審視這些ETF所參考的指數,會發現這些指數的建立過程相對不透明,有些案例甚至是故意不透明的。現在的最新趨勢是「主動管理式」(actively managed)ETF。它們基本上是改頭換面的傳統基金,由分析師、交易員、投資組合經理人操作,運用的是更具優勢的ETF架構(可交易,在美國享有稅收優惠),而非二戰以後習於使用的傳統法律工具。

貝爾斯登(Bear Stearns)在2008年就推出了第一檔主動型ETF。它投資的是短期債務憑證,代號YYY——這個代號當然被拿來開玩笑,追問究竟「為什麼、為什麼、為什麼」(why why why)會有投資人選擇主動管理式ETF。由於一些重大缺陷,主動管理式ETF成長緩慢,它的資產到2020年末才兩千四百億左右。它最大的問題是:ETF必須每天公開其所持有的股票,才能讓內特・莫斯特率先開發的增設/贖回機制順暢進行,也才能讓股票得以買賣。可是,許多主動型經理人不願讓對手知道自己談了筆好交易。

但經過幾年遊說,美國證管會現在開始批准替代方案,容許公司推出「半透明」ETF,延後公開自己的持股。投資界為這種選擇沸沸揚揚,因為它可能可以扭轉主動型基金長年遭受的資金流出之苦。這種產品叫主動式非透明ETF(active nontransparent ETF),向來鍾情縮寫的金融業常常稱之為ANT。

不過,投資人對它感不感興趣仍有待觀察。在這個領域闖出一片天的,有美國頂尖科技股投資人凱西・伍德(Cathie Wood),她透過投資熱門股(如特斯拉)成功建立主動式ETF帝國。但值得注意的是:只有美國有稅收優惠,透明性對大多數投資人而言可能並不重要,而且主動式管理ETF的收費較高,所以它們應該不致挑戰傳統低價指數型基金的地位。

有人認為,ETF的數量越來越多,代表這個產業是成功的。投資人總算能依自己的偏好選擇指數型基金,不再只有少數幾種可以選擇。現在,不論你的投資喜好是什麼,一定找得到符合你的口味的ETF。這樣講或許也沒錯,但問題十分明顯:ETF的演進與擴散讓投資人更有能力犯錯——而且是許多指數基金投資人希望能避免的那種錯。

不過,「主題式」ETF浮濫歸浮濫,與過去十年出現的衍生性商品指數基金(derivatives-based index funds)相比,它的潛在問題還沒有那麼大。光從一件事就能看出衍生性商品指數基金的風險:不但投資業「三巨頭」貝萊德、先鋒、道富對它避之唯恐不及,比較小型的公司也對它敬謝不敏。原因無他:它們擔心這種更小眾、更複雜的產品出紕漏,壞了整個指數基金業的名聲。

◎第十五章 水能載舟,亦能覆舟

信仰一直是羅伯特・內茲利(Robert Netzly)的人生重心,支持他度過艱苦的童年,也伴隨他不斷轉換跑道,從年輕的牧師當到線上汽車業務員。但讓他找到天命的是富國銀行——指數型基金的精神故鄉。

2008年金融危機爆發後,內茲利工作的福斯(Volkswagen)代理商宣告破產,他也轉職到富國銀行財富管理部。內茲利身材纖瘦,戴粗框眼鏡,看起來更像科技公司的會計,而非巧舌如簧的股票推銷員。有一天,他為了準備教會講稿而上網搜尋聖經對金融的教導,結果意外發現一篇文章在談聖經與投資組合。那篇文章說:選擇...

作者序

◎第一章 巴菲特的賭局

2007年一個沉悶、慵懶的夏日,泰德・塞德斯走進他位在紐約現代藝術博物館(MoMA)十五樓的大辦公室,在現代風格的橢圓桌後坐定,把全國廣播公司商業頻道(CNBC)像背景音樂一樣開著。既然沒什麼急事要辦,他打開電子信箱瀏覽郵件,結果發現一則有趣的消息。

有朋友寄了封信給他,裡頭是華倫・巴菲特最近和一群大學生對談的紀錄。塞德斯一向欽佩這位素有「奧馬哈神諭」之稱的傳奇人物,每逢巴菲特龐大的投資集團波克夏・海瑟威舉辦年會,他總是排除萬難積極與會。但這天早上,他對這封信裡的一段話大為搖頭。

有學生問起巴菲特一年前打的賭。他當時說:單純追蹤美國股市的基金,可以擊敗任何一個由高績效避險基金經理人組成的團隊。巴菲特回答那位學生說:既然沒人敢和他打這個賭,「我想我是對的」。塞德斯三十六歲,長得有點像不留鬍子的電影製作人賈德・阿帕托(Judd Apatow)。他平常是個冷靜自持的華爾街人,但巴菲特這句話惹毛了他。畢竟,避險基金是他的吃飯傢伙。

他的選股本事是親自跟著大衛・史雲生(David Swensen)學的,後者是耶魯大學校務基金負責人。幾年以前,塞德斯協助創辦「門徒資產管理公司」,為退休基金和私人銀行操作業界最炙手可熱的金融工具——「避險基金的基金」(fund-of-hedge-funds)。在2007年,門徒公司為客戶管理35億元的避險基金投資,報酬高達95%,輕鬆擊敗美國股市的報酬。

雖然避險基金業直到1960年代才出現,但過去十年經歷了爆炸性成長。到2007年,避險基金業為全球投資人管理的資產已經將近兩兆元,為喬治・索羅斯(George Soros)和肯恩・格里芬(Ken Griffin)這種等級的經理人賺進大筆財富,金額之鉅連金融業其他高薪領域都看了眼紅。到2000年代中期,年輕華爾街人大多都以避險基金為志,沒興趣到投資銀行賺辛苦錢,更無意從事貸款給公司這種乏味的工作。

可是,巴菲特卻對這種熱潮不以為然,因為長久以來,他總覺得投資業充滿資質平庸的泛泛之輩,只知道把客戶的大筆佣金放進自己口袋。在2006年波克夏・海瑟威的年會上,巴菲特第一次提出上述賭注,也對投資業火力全開。

「你的老婆要生孩子了,找婦產科醫生來比自己接生好;你家水管堵住了,找水電工來比自己動手好。大多數活計都是這樣,讓專業的來比門外漢好。但整體來說,投資業不是這樣。」巴菲特對與會者說:「現在幹這行的有一大堆——我看他們一年賺走一千四百億吧——但他們做得到的,一般人一年花十分鐘就做得到。」

塞德斯並不完全反對巴菲特的看法,他也同意很多專業財富管理人根本沒什麼本事,但他認為巴菲特把話說得太過。那天上午他看著全國廣播公司商業頻道,意識到次貸危機已山雨欲來。他判斷事態將更加惡化,好轉還需要一段時間。不過,他認為避險基金業的海盜應該更能度過這場風暴,畢竟不論股市是漲是跌,避險基金都能獲利,而且投資標的遠比巴菲特拿來賭的標普500(S&P 500)更多。何況標普500當時的估值還是非常高,似乎渾然不覺金融危機即將來臨。所以塞德斯相信:雖然避險基金經理人收費較高,但他們有辦法度過這次難關,並輕鬆擊敗標普500。

2006年巴菲特在波克夏・海瑟威年會上打賭的時候,塞德斯錯過了機會。這天既然事情不多,看起來也沒人願意和巴菲特對賭,塞德斯開始以老派作法寫信給巴菲特,表示自己有意與他一賭。這封信以「親愛的華倫」開頭:

我上週得知您在最近一次年會上提出的挑戰,很想與您一賭。您認為避險基金投資人的總收益會被經理人的高額收費吃掉,對此,我深表同意。事實上,要是弗雷德・史維德(Fred Schwed)今日仍在寫作,他大概會把他的書名取做《客戶的G5在哪裡?》(Where Are the Customers’ G5s?)。

不過,我想與您賭的是:雖然整體來說您是對的,但您的看法不適用於當前的情況。事實上,我有充分信心對您說:在接下來的這段時間,管理得法的避險基金投資組合會比市場指標表現得更好。我認為我不必選十檔避險基金,只要選五檔組合型基金就能贏。您一定等不及要賭了吧?

令塞德斯興奮的是:巴菲特很快回信了。他在塞德斯的信上草草寫上回覆,寄回紐約,接著開始來回討論怎麼安排賭局。最後談妥:兩人以一百萬元為賭注,對押兩種截然相反的投資哲學——一種是花大錢聘請飛揚跋扈的投資經理人搜遍全球,尋找最有利可圖的機會;一種是購買廉價的「被動」基金,由它閉著眼睛買下整個市場。這是一場菁英謀略對草根氣概的戰爭。

***

儘管巴菲特自己就是大名鼎鼎的投資家,他卻一直有點輕視自己的行業。在一九七五年寫給華盛頓特區社交名人、《華盛頓郵報》前發行人凱瑟琳・葛蘭姆(Katharine Graham)的信裡,他將這種態度表露無遺。「要是以『獲利高於平均』來衡量投資經理人的表現,他們大多數都不合格。」巴菲特冷冷地寫道。

這封信談的主要是退休基金。巴菲特以一貫輕鬆的語調向他這個朋友解釋枯燥的精算知識,說明如何規劃才能讓員工定期領到穩定的退休金。不過,對於退休基金是否應該聘請專業經理公司管理,他老實不客氣地提出了他的看法。

巴菲特直言不諱:期待所有的退休基金獲利都高於市場平均,「必定會大失所望」。畢竟,這些基金本身就是市場。巴菲特將這種想法比喻成有人坐上賭桌對大家說:「好的,各位,如果我們今晚都好好地打,我們就都能贏一點。」要是把交易成本和經理人的支薪也考慮進來,投資基金的平均績效一定不如大盤市場。

當然,許多投資公司不會同意巴菲特的看法(受大老闆之託管理錢銀的退休基金也不會同意),他們會說:訣竅在於只投資績效高於平均的經理人。雖然能力平庸、混水摸魚、判斷失誤的經理人的確不少,但只要經過嚴謹的調查,還是可以找到有能力一再擊敗市場的選股高手。

在管制不嚴的年代,上流社會的人可以透過社交聚會得知市場動向。光是和大老闆們吃吃飯、喝喝酒,就能比普羅投資大眾更早獲得可靠而關鍵的情報,想做他們生意的華爾街公司也會雙手奉上調查結果。另一方面,雖然許多交易是個別投資人、牙醫、律師做的,但他們往往是靠證券商拿主意,而那些券商的專業和操守未必值得信賴。在這種環境裡,「專業基金經理人必能擊敗市場」的假設似乎不甚合理?

他們的確曾經風雲一時。1960年代,第一批共同基金投資名人崛起,足智多謀的選股奇才猶如超級巨星。正如財經雜誌《機構投資者》(Institutional Investor)所說,直到那時為止,主導金融業的仍是「神聖殿堂裡的智者,他們默默馴服緩緩成熟的資本」。然而,六〇年代經濟狂飆的牛市改變了一切。《機構投資者》說:「基金產業亟欲獲利,經理人成了保羅・紐曼、伊莉莎白・泰勒一般的明星,分得一部分利潤。」

這些明星的目標是狠狠擊敗市場,而他們的手段是投資急速成長的公司,例如全錄(Xerox)、伊士曼柯達(Eastman Kodak)等等,其中許多都因股市表現傑出而躋身「漂亮五十」(Nifty Fifty)之列。然而,隨著榮景在1960年代末期結束,「漂亮五十」不再漂亮,這些經理人也迅速失去光彩。

為什麼連戰績輝煌的基金經理人都不可信?巴菲特在寫給葛蘭姆的信裡,用猜硬幣比賽做出生動的解釋:如果有一千個人參加猜硬幣比賽,從數學上來說,有三十一個人可以猜對五次。當然,如果基金經理人聽到你把他們的工作比做猜硬幣,一定會七竅生煙,覺得你忽視他們接受的教育和投入的心血,可是機率法則是很清楚的。

在一九八四年一場著名演講裡,巴菲特進一步闡釋了他的看法:讓美國兩億兩千五百萬人一起參加猜硬幣比賽,每個人的賭注都是一元,每天把猜錯的人淘汰出去,賭注一直累加。十天後,猜對十次的美國人大約有二十二萬人,每個人的賭注累積到一千美金。「到了這個時候,這些人大概會開始有點自負。人性就是如此。」巴菲特說:「他們也許會試著表現謙虛,可是到了派對上,他們會忍不住向迷人的異性透露他們的訣竅,還有他們為猜硬幣領域帶來的深刻洞見。」

如果這場全國猜硬幣大賽繼續進行,就統計來說,再十天後會有215人連續猜對二十次,原本一元的賭注也將超過一百萬。雖然此時的淨結果仍是贏家拿走兩億兩千五百萬、輸家失去兩億兩千五百萬,但巴菲特預測贏的那些人會開始自鳴得意,自吹自擂。他開玩笑說:「搞不好會有人出《只要二十天!每天早上三十秒,一元飆漲一百萬》之類的書。」

巴菲特承認,我們的確可能找到真才實料的基金經理人。身為班傑明・葛拉漢(Benjamin Graham)的徒弟(葛拉漢是建立人稱「價值投資」〔value investing〕方法的著名投資家和學者),巴菲特常常強調有多少成功的經理人尊葛拉漢為他們「共同的知識祖師」。但他也指出:有辦法不斷贏過市場的投資者少之又少。

在寫給《郵報》發行人那封信的結尾,巴菲特提出他的建議:可以選擇維持現狀,繼續請主流的大型專業基金經理公司管理退休基金,並接受退休基金的績效可能略遜於市場;或者改找規模較小、但精通投資的公司,他們比較可能擊敗市場;第三種辦法最簡單:建立龐大、多元、反映整體市場的投資組合。巴菲特說得含蓄:「最近已經有幾檔複製平均績效的基金,它們十分明確地體現出一個原則:扣除交易成本後,不必管理的基金比需要管理的基金更便宜,而且績效還更好一點。」

這種看似偷懶的投資策略當時還沒有名稱,採用這種策略的人也不多,而且個個都是在舊金山、芝加哥、波士頓地方銀行工作的怪咖。而現在,這種投資組合叫「指數型基金」,這種投資策略被稱為「被動投資」。

指數型基金是單純模仿金融證券指數的投資工具。它們模仿的指數可能是大而出名的(例如美國的道瓊工業平均指數、英國的富時一〇〇指數、日本的日經指數),也可能是比較少人聽過的(例如追蹤開發中國家債務的基準)。專業經理人管理的傳統「主動」基金會設法擇優逐劣,指數型基金則是什麼也不做,只按訂好的解釋規則買下市場基準裡的所有標的。以標普500——一般公認判斷美國股市最好也最全面的量尺──為例:標普500指數型基金會將該指標裡的五百支股票一網打盡,依照它們各占標普500指數中的市值比例買進──所以,它買的蘋果(Apple)股票會多過阿拉斯加航空集團(Alaska Air Group)股票。

這種策略看起來或許有點怪,但巴菲特早已發現:不論再精明的華爾街專業人士,選擇金融證券都有看走眼的時候。另一方面,既然基金經理公司的收費這麼高,他們必須能狠狠擊敗市場基準,才能讓投資人收支平衡。用運動比賽的話來說:投資人選了昂貴的主動管理基金,每場比賽就已先失一分;這檔基金接下來至少必須贏回兩分,才能讓投資人得到回報。問題是,我們似乎沒辦法找到總是能贏至少兩分的團隊。

數據公正無私,它告訴我們:或許有人能風生水起幾年,但長期都能維持同樣水準的人鳳毛麟角。雖然不同國家和不同市場的統計數字不盡相同,但整體而言,能擊敗市場基準十年以上的主動基金只有10%到20%。換句話說:投資路艱險難行,懶惰一點選擇便宜的被動基金,反而比較有利。

無論如何,1970年代還沒什麼人知道這個數據,「指數型投資」(index investing)也才剛剛出現。這種「不必多做功課,照抄股市就好」的主張,讓金融業許多人嗤之以鼻。對《郵報》來說,用這麼離經叛道的辦法管理退休基金似乎太冒險,最後還是委託給巴菲特親自推薦的幾家公司。

在許多企業的退休金計畫面臨困境的此刻,《郵報》的退休金制度仍能運作無礙,巴菲特的深謀遠慮厥功甚偉。事後來看,巴菲特審慎肯定這種單純模仿股市的新創基金,可謂先知先覺。數十年後,這份信心更讓他贏得投資界的世紀賭局。

***

(中略)金融業向來比一般企業更懂得發明能斂財的新產品,指數型基金是少數例外。它是一群自嘲為金融業叛徒和異端的人的心血結晶,一開始非常不被看好。然而,在這個世界各地貧富差距不斷擴大的時代,它卻在短短幾十年間發揮了正面效應,鼓舞無數人心。

不過,指數型基金基本上是新技術,新技術一定會出現非預期結果,而這些結果未必都是正面的。隨著指數型投資日益成長,原本對它的嘲諷也變成憂心、甚至恐懼,質疑的聲浪在過去十年越來越大。知名避險基金經理人、艾略特管理公司(Elliott Management)執行長保羅・辛格(Paul Singer)甚至說被動投資已經成「斑」(blob),「有吞噬資本主義之虞」。

「我們一直能看到畫虎不成反類犬的例子。有的想法或靈感原本還不錯,後來卻因為延伸太過,變得像自己的諷刺畫,甚至產生反效果——被動投資可能也會如此。」辛格在2017年給投資人的信中這樣寫道。

辛格並不是客觀中立的觀察者。指數型基金一方面對避險基金長年以來的高額收費形成壓力,另一方面也讓艾略特管理公司熟悉的商業模式變得複雜,令辛格十分頭痛。然而,雖然他的批評稍嫌尖刻,卻不是無的放矢。

指數型投資的支持者應該了解它的潛在缺點,設法加以改善,而非盲目否認它也會帶來負面影響。在接下來的幾十年,被動投資的成長將是我們的重大挑戰。它不只會對市場和投資造成衝擊,也會影響資本主義的運作方式。在疫情蔓延、國族主義再起、貧富差距擴大的此刻,這樣的提醒看似危言聳聽,但我們在2008年都看到了:不論我們樂不樂見,金融都會影響我們社會的每一個面向,而且方式常常難以捉摸。

***

約翰・柏格絕對有資格被巴菲特公開致敬,不只是因為他讓巴菲特賭贏塞德斯而已。柏格不但創造了標普500指數型基金,也比任何一個人都熱心宣傳和推廣它。在金融界鋪天蓋地的挖苦、訕笑、嘲諷之下,指數型基金之所以還能有長足成長,很大一部分得歸功於他傳教一般的熱情。

不過,這場最終重塑金融界的革命並不是柏格一個人完成的。他對指數型基金的貢獻或許無人能及,可是,為它奠定知識基礎、發明結構,還有後來讓它席捲全球的,都不是他。

我刻意不把這本書寫得像指數型基金「入門」,也盡量不用行話、不談太多技術性細節,把焦點放在人的故事,保持敘事流暢。我希望我寫的東西能讓讀者認識指數型基金如何崛起,從更廣闊的投資史來理解它的脈絡,協助諸位看清我們正走向何方。

在被動投資的發明與成長背後,有一群聰明敏銳、風采迷人的人。雖然他們很多人並不喜歡「被動投資」這個詞(因為聽起來像偷懶),但還是大方地接受了我的訪問。儘管他們有的時候記憶模糊,對一些事情的說法並不一致,讓我很難整理出清晰明確的敘事,但我希望這本書對得起我想訴說的偉大故事。

我們會在接下來的章節裡看到:這場革命的種子在美好年代(Belle Époque)的巴黎便已播下,在充滿波西米亞風格的舊金山第一次收成,再由華爾街的金融工程師改造成征服世界的發明。登場的人物形形色色:有當過農場工人的電腦怪才、有業餘爵士音樂家、有前神學生、有離開象牙塔的學者、有和藹可親的物理聲學家、有躍升企業執行長的迷人祕書、有金融鉅子,連《魔鬼終結者》(The Terminator)的取景地都來客串了一下。他們不斷面臨龐大的挑戰,心血結晶一度乏人問津,他們還經常被金融界主流嗤之以鼻。然而,他們的成就撼人心魄。

◎第一章 巴菲特的賭局

2007年一個沉悶、慵懶的夏日,泰德・塞德斯走進他位在紐約現代藝術博物館(MoMA)十五樓的大辦公室,在現代風格的橢圓桌後坐定,把全國廣播公司商業頻道(CNBC)像背景音樂一樣開著。既然沒什麼急事要辦,他打開電子信箱瀏覽郵件,結果發現一則有趣的消息。

有朋友寄了封信給他,裡頭是華倫・巴菲特最近和一群大學生對談的紀錄。塞德斯一向欽佩這位素有「奧馬哈神諭」之稱的傳奇人物,每逢巴菲特龐大的投資集團波克夏・海瑟威舉辦年會,他總是排除萬難積極與會。但這天早上,他對這封信裡的一段話大為搖頭。

有學生問...

目錄

○登場人物

◎第一章 巴菲特的賭局

◎第二章 教父

法國數學家路易・巴榭里耶曾在巴黎證交所兼差,這經驗促使他想透過數學、而非交易者的直覺,為市場波動建構「機率定理」。他的論文〈投機論〉是有史以來第一次以嚴謹的數學方法檢視金融證券,探討股市波動為何似乎隨機而不可預測。為了進一步了解市場看似隨機的波動,也為了估計金融證券的價值,他建立了有史以來第一個分析隨機運動的方法,我們現在更常把這種運動方式稱為「隨機漫步」。巴榭里耶在世時沒有受到重視,今天卻被尊為數理金融學之父。他可以說是指數型基金在知識上的教父,但隨機漫步理論之所以能發展成活潑、多面向的模型,解釋市場如何運作、投資人應該如何應對市場,甚至為即將到來的被動投資地震奠定知識基礎,主要應該歸功於這個領域的三名秀異之才:哈利.馬可維茲、威廉.夏普,以及尤金.法馬──他們每一位後來都獲得諾貝爾獎肯定。

◎第三章 馴服機運之魔

據說,美國二十世紀傑出的經濟學家保羅・薩繆森講過:「華爾街站在哈利.馬可維茲的肩膀上。」直到今天,他的作品仍在繼續影響財富管理原則,啟發身價上億的避險基金經理人、積極擴張的投資銀行,以及巨型退休金計畫。

1952年,馬可維茲首次將論文發表在聲譽卓著的《金融期刊》,題名為〈投資組合選擇〉,這是第一次以量化方式討論平衡投資風險與收益的最佳策略。這篇論文是後來的「現代投資組合理論」的基礎,後者直到今天仍在影響多數投資人管理持股的方式。同樣是1952年,馬可維茲得到舉世聞名的智庫蘭德公司的工作,他在那裡認識了年輕、聰明的經濟學者威廉.夏普,後來不但拜入他的門下,還大幅拓展了他的研究。他們像是天造地設的合作伙伴,一同創造出豐碩的成果。至於如何論證「市場投資組合」為什麼是最佳投資策略?如何將象牙塔裡的學術討論化為燎原之火,掀起金融革命?就是另一位經濟學家的任務了。

◎第四章 量化分析師

約翰.麥克考想整理過去的股市模式,看看能否利用它們預測股價。為此他和搭檔租用大型電腦IBM 7090。可惜始終徒勞無功。不論他們在金融數據裡發現什麼模式,都找不出股票隔天是漲是跌的線索。但不管是徹夜傳來的紙卡打孔聲,還是電腦吐出的大量數據,都引起了IBM地區主管的好奇。一方面是感興趣,另一方面是想趁機宣傳自家電腦的多元用途,IBM邀請麥克考參加會議,向他們的老客戶和潛在客戶講解他的初步成果。

那是1964年1月,富國銀行董事長蘭森.庫克也在台下。富國是老字號,儘管信譽卓著,也有心擴大版圖,但影響力始終無法超出西岸根據地。會議結束後,庫克主動找麥克考攀談,麥克考提及,用更科學的方法投資是未來的趨勢。庫克當場邀他來富國銀行成立智庫並負責主持,尋找改善銀行各種業務包括投資管理的辦法。接下來幾週,庫克誠意十足地打了好幾次電話,麥克考終於點頭,隨後成立「富國銀行管理科學組」。

◎第五章 異端的堡壘

麥克考的管理科學組與沃丁的財務分析室惡戰數年,處處交鋒。不過,前者的確提出大量數據證明自己的看法,連沃丁最後也心服口服。麥克考一方面想強化這場聖戰的陣容,另一方面有新任董事長慷慨贊助,請來一群學界巨星擔任顧問。威廉.夏普、吉姆.羅里、羅倫斯.費雪、麥可.簡森、哈利.馬可維茲、默頓.米勒、傑克.特雷諾,都曾在不同時間點為他們提供建議,當時逐漸嶄露頭角的經濟學新秀費雪.布雷克和邁倫.修爾斯也曾被諮詢。

雖然尤金.法馬從未正式受聘於富國銀行,但他的研究讓他們獲益良多,猶如這群人的知識教父。他不但讓愛徒大衛.布斯為麥克考工作,還把修爾斯和布雷克介紹給管理科學組。對這群人數不多、羽翼未豐但十足熱血的指數基金傳教士來說,法馬日益響亮的名聲是他們亟需的知識擔保。從學術陣容來看,管理科學組可以說是金融經濟學的曼哈頓計畫。

◎第六章 刺蝟

1960年8月,《金融分析師期刊》刊登了一篇署名約翰.B.阿姆斯壯的檄文,嚴詞抨擊學術界居然認為基金經理人投資績效不佳,妄言基金公司應該設法模仿市場,而非擊敗它。後來這個匿名的作者揭曉:竟是約翰.克里夫頓.柏格。諷刺的是,他後來創立先鋒集團,大力推廣被動、價廉、模仿市場的指數型基金──與自己當年的想法背道而馳。

一語道盡一個人的本質很難。如果這個人幾乎走過九十年的人生、重新塑造了自己的產業──甚至有人認為他重塑了資本主義本身──我們更難三言兩語說盡他是個什麼樣的人。詩人阿爾基羅庫斯說過:狐狸知道的很多,刺蝟只知道一件重要的事。柏格是典型的刺蝟,一向只奮不顧身投入一件大事,可是在情況丕變時,他也有足夠的智慧改變立場。後來被問到他對主動投資的想法為何改變時,他引用經濟學家約翰.凱恩斯的話,說:「事實改變了,所以我的想法也跟著變,你呢?」

◎第七章 柏格的蠢事

1975年12月,先鋒為「第一指數投資信託」(FIIT)註冊,在1976年5月正式向證管會提交招股書。先鋒取得標準普爾授權使用他們的指數。標普只收取象徵性費用,反映出他們尚未意識到自己的指數其實潛力無窮,足以創造豐沛的收益流。由於基金需要一些資金起步,而先鋒自己不能經銷,柏格的

下一步是找一群證券商銷售股票給他們的客戶。他信心十足地對董事會說:首次公開募股之後,證券商一定能募到一億五千萬,遠遠超過買下複製標普500所需的所有股票的金額。

可是,在券商帶柏格和李普巡迴各地向全國客戶推銷之後,一開始的樂觀氣氛頓時消散。最後,承銷商一臉陰鬱地告訴他們恐怕只募得到三千萬,與買下整個標普500的金額差得很遠。1976年8月31日,結果揭曉:FIIT只募到1,132萬元。媒體很快給FIIT起了「柏格的蠢事」的綽號。這場慘敗也斷了其他公司跟進先鋒的念頭。在許多共同基金集團眼裡,指數型基金簡直是過街老鼠。

◎第八章 先鋒崛起

◎第九章 新象限

◎第十章 超級β

1982年美國股市止跌回升,小型股更異軍突起。大衛・布斯創立的德明信基金一開始的報酬率將近29%,反觀標普500只有14.7%。這成為德明信銷售宣傳的重點,到1983年初,它管理的資產已接近十億大關。此時,德明信的銷售軍火庫裡還多了一件重型武器──邁倫.修爾斯的門生洛夫.邦茲。邦茲曾以CRSP數據計算小型股的平均報酬,結果發現:雖然它們的波動遠大於聞名的績優股,但長期而言收益更多。令人吃驚的是,小型股不但能在理論上發揮分散投資的作用,長期而言,它們連實際表現都優於大型股。1981年3月,邦茲就這個主題所寫的博士論文在《金融經濟學期刊》發表,布斯對德明信的小型股基金更具信心──現在,他有確切證據可證明自家產品與眾不同,不但能將雞蛋放到更多籃子,還能獲得更多長期報酬。管理財富的新途徑就此開啟。德明信沒放過這次行銷機會,一開始稱之為「象限」,而現在,支持這套途徑的人多半稱它為「聰明β」或「因子投資」。

◎第十一章 「蜘蛛」誕生

內特・莫斯特為聲譽卓著但面臨瓶頸的美國證交所工作,對於如何挽救這裡的期貨交易,他有個大膽的想法。為達成目標,他希望先鋒的指數型基金變成整天可以買賣,像其他股票一樣。約翰・柏格對他說:「你想讓人們能買賣標普,但我只想讓他們買下標普就別賣。」莫斯特的構想後來變成ETF,它將是投資史上影響力最大的發明之一,也將帶領指數投資革命進入下一個階段。ETF對重塑金融的貢獻甚至超過第一代指數型基金。它們的急劇成長正重構交易模式、重組市場連結、改寫投資產業,甚至開始影響公司治理,步調雖然緩慢,卻沛然莫之能禦。而它們帶來這些變化的方式,我們才剛剛開始研究而已。

柏格晚年對ETF的態度勉強軟化了一點。他坦誠道:「我完全沒想到,短短十年之內, ETF就能引發燎原烈火,不只改變指數的本質,也改變整個投資領域。」

◎第十二章 富國投顧2.0

◎第十三章 賴瑞・芬克的豪賭

2008年,雷曼兄弟投資銀行破產,巴克萊大膽買下它在美國的產業,沒想到自己很快也被這筆交易拖下水。到了2009年初,巴克萊也開始拚命籌款。為了避免英國政府紓困,他們不惜變賣旗下產業,連廣獲好評的資產管理品牌BGI都打算分割求售。4月初,巴克萊與倫敦大型私募股權公司CVC達成協議,準備以四十二億元出售BGI成長快速的安碩ETF。不過,協議允許巴克萊在期限內與開價高於CVC的買家交涉。這為貝萊德打開了一扇窗──但它得盡快抓住機會。

至少從2007年開始,貝萊德便已默默留意各大ETF團隊,希望能透過收購進入快速成長的ETF產業。貝萊德執行長賴瑞.芬克當時詢問策略長蘇珊.瓦格納:如果公司也想加入ETF戰局,用什麼辦法最好?瓦格納的建議是收購──誰也沒想到兩年之後,一支ETF勁旅就倏地成了拍賣品。事實上,在CVC與巴克萊公布協議之前,消息靈通的芬克便已透過管道得知兩者相談甚歡──也已準備橫刀奪愛。

◎第十四章 世紀交易

◎第十五章 水能載舟,亦能覆舟

某日,保守福音派基督徒內茲利徹底檢查了自己的投資組合,驚愕地發現:「我的投資清單像是地獄版的『熱門股排行榜』……全是邪惡的東西。」隨後他離開富國銀行,創立基督徒財富管理公司。這門生意一炮而紅,於是內茲利與幾家指數型基金供應商接洽,希望他們推出更符合他的客戶需求的產品,但基督徒財管不寬容的立場嚇壞了這些供應商,他們全都敬謝不敏。內茲利不得已只好自創啟示投資,推出一系列「聖經責任」ETF。

啟示投資是ETF改變指數基金業的鮮活案例。拜ETF技術之賜,以往相對簡單、主要只是股市現象的東西,現在幾乎在金融體系的每一個角落建立灘頭堡。雖然有些支持者認為,這讓各種口味的投資人都有選擇空間,然而,它也逐漸變成危險的叢林。由於各種金融證券都能輕易打包到ETF裡,它反而讓投資人犯錯的風險變高。而指數型基金一開始,正是為了降低風險而發明。

◎第十六章 資本界的新頭人

在以前,為金融市場提供指數被當成乏味的工作,但今天,創造基準本身已成為獲利極豐的產業,由MSCI、富時羅素、標普道瓊指數「三巨頭」主宰。它們加起來的市占率約70%,已經從市場的快照變成影響市場的力量。之所以發生這種變化,主要是拜指數型基金之賜,因為這些基金其實把自己的投資決定交給了創造基準的公司。

全球投資業掌控的資金,絕非指數型基金所能望其項背;與更龐大的全球金融資產相比,指數型基金的二十六兆更顯渺小。然而,指數型基金仍在高速成長,影響力日益提高,連一些支持者都承認:有越來越多跡象顯示指數型基金正反客為主,反過頭來左右市場。雖然指標大多是依據冷硬的量化標準創造的,但該用哪些量尺、股票如何加權,都由指數供應商決定,它們不但能間接影響大型上市公司的命運,還能形塑數千萬人的生活,因此嚴格把關不僅是他們的權利,更是義務。

◎第十七章 這是水

伊莉莎白.費爾南多是USS股票投資團隊的主管,她的基金管理團隊表現出色,卻在為公司服務二十五年後遭到資遣——新老闆西蒙.皮爾契打算大刀闊斧改造公司,決定解散整個內部選股團隊,將資金挪去經營主流市場,並發展主要以量化模型和電腦為準的「主題式」策略。USS選股團隊的遭遇不是孤例,它顯示金融業的鐘擺在過去十年已大幅轉向,從傳統投資擺向量化和被動的一邊。

不論被動投資的支持者或反對者,都同意它會產生副作用。指數型投資除了衝擊市場和其他投資人以外,對經濟動能也有害嗎?伯恩斯坦公司分析師伊尼格.弗雷澤-簡金斯曾發表了一篇嗆辣的文章:〈默默通向奴役之路:為什麼被動投資比馬克斯主義更糟〉,雖然他故意寫得火藥味十足,但其中有一點是無可否認的:指數型基金是搭主動經理人的便車,後者具有總體社會價值──連約翰.柏格都承認。他在去世前幾年說:如果每一個人都只選擇被動投資,結果將是「混亂、災難」。

◎第十八章 我們的新企業領主

在早期,對指數型基金的批評集中在投資人不應「接受庸才」,但這種攻擊已被鐵一般的數據狠狠粉碎。後來,有人認為指數型基金讓市場泡沫化,也有人指控它讓市場變得脆弱,但相關證據始終薄弱。而最新、或許也最有力的批評是:被動投資的成長強化業界寡占問題,對公司治理造成惡劣影響。

「公司治理」一詞或許看似枯燥冷僻,似乎只有怪咖律師才會注意,但它其實非常重要。公司在現代世界享有龐大的影響力,而它們最大的股東,現在越來越常是貝萊德、先鋒、道富等企業推出的指數型基金。

這是這些企業無法迴避的議題,因為就算他們決定不使用影響力,「不使用影響力」本身也會造成影響。

指數投資的規模經濟必然導致後果。柏格晚年對這個問題日益不安,他指出:如果強化寡占的趨勢持續下去,少數幾家公司將逐漸在多數公司享有投票優勢,最後,美國每一家大型上市公司都會被他們控制。

○結語

○致謝

○圖集

○登場人物

◎第一章 巴菲特的賭局

◎第二章 教父

法國數學家路易・巴榭里耶曾在巴黎證交所兼差,這經驗促使他想透過數學、而非交易者的直覺,為市場波動建構「機率定理」。他的論文〈投機論〉是有史以來第一次以嚴謹的數學方法檢視金融證券,探討股市波動為何似乎隨機而不可預測。為了進一步了解市場看似隨機的波動,也為了估計金融證券的價值,他建立了有史以來第一個分析隨機運動的方法,我們現在更常把這種運動方式稱為「隨機漫步」。巴榭里耶在世時沒有受到重視,今天卻被尊為數理金融學之父。他可以說是指數型基金在知識上的教...

購物須知

關於二手書說明:

商品建檔資料為新書及二手書共用,因是二手商品,實際狀況可能已與建檔資料有差異,購買二手書時,請務必檢視商品書況、備註說明及書況影片,收到商品將以書況影片內呈現為準。若有差異時僅可提供退貨處理,無法換貨或再補寄。

商品版權法律說明:

TAAZE 單純提供網路二手書託售平台予消費者,並不涉入書本作者與原出版商間之任何糾紛;敬請各界鑒察。

退換貨說明:

二手書籍商品享有10天的商品猶豫期(含例假日)。若您欲辦理退貨,請於取得該商品10日內寄回。

二手影音商品(例如CD、DVD等),恕不提供10天猶豫期退貨。

二手商品無法提供換貨服務,僅能辦理退貨。如須退貨,請保持該商品及其附件的完整性(包含書籍封底之TAAZE物流條碼)。若退回商品無法回復原狀者,可能影響退換貨權利之行使或須負擔部分費用。

訂購本商品前請務必詳閱

退換貨原則、

二手CD、DVD退換貨說明。