連巴菲特都說,散戶就該這麼理財──他一共提了8次之多!

金融業者從不告訴你的機密是:90%以上的共同基金與選股專家無法打敗大盤。

→作者用事實來揭穿大多數業者的睜眼說瞎話!

其實追平大盤,你就可以賺飽飽了。→每年投報率18.5%!

你可以用一檔基金就分散所有的投資風險,卻還能保有自己選股操作的樂趣。

哪檔基金這麼神?就是低成本的指數型基金(ETF)。

ETF跟股票買賣一樣簡單,交易稅卻只有股票的1/3。

相較於股票數千檔,ETF只要買一檔,等於持股幾十檔、甚至數百檔,

可以有效分散風險,買了不理也能獲利!

本書作者比爾‧蘇西斯在美邦證券做了13年的營業員後,

實在受不了每天盯著大盤、殺進殺出的日子,

於是在38歲退休,開始他整天泡咖啡館、假日就登山的

不看盤散戶生活。他的選股投資原則是:

一、用最簡單的方式分散風險:買進「一檔」反映大盤的指數型基金。

(哪一檔?別以為ETF全都是大盤指數型基金,差很大!)

二、不放心的話,三檔。

(哪三種?這是賺與賠的關鍵!)

三、買了以後,放著不理。

(最難的就是「不理」。記住:頻繁買賣的人,九成以上會被大盤打敗。)

四、儲蓄+記帳。

五、你的投資金額只能有5%~15%用來自己選股。

他在1998年歸納個人的投資選股心得,自稱是「泡咖啡館的投資人」(The Coffeehouse Investor),發表他超簡單的不看盤投資原則,吸引了數十萬人追隨仿效。

十多年後,歷經2008年的金融海嘯,好事者翻查他的投資組合想踢館,

卻驚訝地發現:他買進的投資標的十年來幾乎沒什麼變動,

績效卻遠遠高過投資公司一堆所謂「專家」的表現。

2009年,蘇西斯49歲,資產約2.5億美元,更證明他簡單的投資哲學禁得起考驗。

蘇西斯說,投資賺大錢的最大挑戰,不是如何找出五星級共同基金,

也不是找到最高評等的股票,而是如何「對付自己」,讓自己知道:

別想靠轉換投資標的來迅速致富。頻繁買賣只會讓券商經紀迅速致富。

你只需要養成儲蓄習慣(他幫你算出該存多少),加上追平大盤,就可以賺很大。

早上九點,蘇西斯送孩子上學後,窩在咖啡廳裡,

談的是球賽,想的是要去哪裡爬山,

你打開螢幕準備看盤了嗎?

蘇西斯給你的建議是:「別讓『行情』佔領你的生活。」

本書附贈《第一次投資ETF就上手:17檔賺錢標的大公開》別冊

由投資ETF十多年、十年報酬率高達148%的投資專家周錦材執筆,

內容包括ETF國內外購買通路介紹、

國外券商開戶及下單Step by Step全圖解,

並公開ETF達人所推薦的17檔私房標的,

讓你每年只花30分鐘,就能輕鬆賺進上千萬!

作者簡介:

比爾‧蘇西斯(Bill Schultheis)

一個與眾不同的投資顧問,在美邦證券(Smith Barney)擔任營業員13年,38歲退休後,為了研究在公司存的退休金應該放在哪裡,而發現一種跟他在證券業工作時做法完全相反、卻更有效的超簡單理財法,並在1998年將這套方法寫成了《咖啡館投資哲學》(The Coffeehouse Investor)這本暢銷書。

10年後,蘇西斯經歷金融海嘯,但這套超簡單的投資方法,反而讓他的資產增至2.5億美元。他現在定居於華盛頓州的科克蘭(Kirkland),也從事收費理財顧問業務,閒暇時間多用於登山和打高爾夫球。

譯者簡介:

劉真如

台大外文系畢業,曾任國內財經專業報紙國際新聞中心主任,現專事翻譯。譯作繁多,曾獲《中國時報》、《聯合報》年度十大好書獎及其他獎項,包括《搶到訂單的情報術》、《為什麼投資就是不理性?》、《中產階級的戰爭》(以上皆為大是文化出版)、《基業長青》、《下一個社會》、《資本家的冒險》等等。

各界推薦

名人推薦:

「本書是美國的投資名作。雖然我已經閱讀過許多討論指數化投資與資產配置的書籍,但這本書仍帶給我相當不同的閱讀經驗。作者用極簡單與生活化的字句,來解釋這些投資概念,並將一些令人望而生畏的財經用語,化成簡單易懂的生活詞彙。」

——綠角(No.1財經部落格主)

「多好的一本書!我很想說,這本書就像是我寫的一樣。這本書的出版,讓讀者不只能享受閱讀樂趣,還能依照裡面的方式行動。」

——約翰‧柏格(John Bogle,先鋒集團創辦人)

「首先,壞消息是:理財是個多麼可怕又困難、但為了安心退休,你又不得不精通的學科。現在,好消息來了:你只需要花一本書的錢,就能讓比爾‧蘇西斯運用這本投資指南,拯救你每況愈下的未來,而且,讀起來就像一杯香醇美味的柯納咖啡。」

——威廉.伯恩斯坦(William Bernstein,《投資金律》作者)

「這會是你讀過最好的一本投資書籍。」

——《西雅圖時報》

「這是一本出人意表、顛覆性十足的小書。」

——美國《商業周刊》

名人推薦:「本書是美國的投資名作。雖然我已經閱讀過許多討論指數化投資與資產配置的書籍,但這本書仍帶給我相當不同的閱讀經驗。作者用極簡單與生活化的字句,來解釋這些投資概念,並將一些令人望而生畏的財經用語,化成簡單易懂的生活詞彙。」

——綠角(No.1財經部落格主)

「多好的一本書!我很想說,這本書就像是我寫的一樣。這本書的出版,讓讀者不只能享受閱讀樂趣,還能依照裡面的方式行動。」

——約翰‧柏格(John Bogle,先鋒集團創辦人)

「首先,壞消息是:理財是個多麼可怕又困難、但為了安心退休,你又不得不精通的...

章節試閱

咖啡館投資哲學

當你忙到只剩應付今天的精力,要怎麼做好投資選擇呢?

你即將踏上的閱讀之旅,將永遠改變你的投資方法。

儘管如此,我還是得先警告你,這趟旅程當中,我不會指點你怎麼挑選熱門基金或超酷的股票,怎麼分析財務報表、預測景氣循環或利率走向。這趟投資之旅只會說明投資的三大原則,並解釋:為什麼和所有「股市專家」相比,三大原則對你的投資成功而言,重要性不知高出多少──所謂的專家不過是努力說服我們,他們比我們還了解所有熱門和很酷的東西。

千萬別聽專家說

事實上,我們會發現,想要成功投資,先決條件就是要不理會那些股市專家,就像兩千四百年前,亞里斯多德在推論「地球是圓的」時,也不甩當時專家「地球是平的」的主張一樣。

哦,說到這,上次我爬雷尼爾山,大約清晨五點的時候,我吊掛在離1,441英尺高的峰頂不遠的冰河旁邊,回頭一望(只瞄了一眼,因為我有懼高症),看到旭日正在升起。我想我在北邊的加拿大和南邊的奧勒岡州之間,看到了地平線微微隆起,那是一條弧線……原來,人人都能發現地球是圓的,但人類看了幾千年弧形地平線,還是沒感覺地球圓。

我不是在暗示過去主張「地球是平的」的專家和現在的股市專家之間有什麼相似之處,但我可以很篤定地告訴你,基本上由股市專家煽風點火引發的股市恐懼症,造成很多投資人犯下將來退休時一定會後悔的投資錯誤。

地球是平的還是圓的,現在一點也不重要了;重要的是,大部分人過的生活是:早上起床、穿上鞋子、去上班、趕在截止期限之前交差、撫養子女、學習新技術、經營職涯或事業、參加學校活動、迎頭趕上競爭者……。而且,這通常要傾其所有,付出我們的一切去完成。

在每天忙亂的工作與付出,和達成未來理財目標之間,我們還有一個艱巨的任務,就是建立並維持成功的投資組合。對大部分人來說,光是應付忙亂的每一天就已經夠辛苦了,更何況還要訂定成功的投資計畫。而且,當我們努力規劃未來財務的時候,面對的卻是自以為什麼都懂的金融界,我們難免會有一種不知不覺陷入冰河的感覺。

地球繼續慢慢轉動,日月流轉,一天又過去了。以前明明還很遙遠的理財目標,現在卻愈來愈逼近。問題是,地球旋轉這麼緩慢,我們卻如此忙碌,所以我們一再延後處理遙不可及的理財目標。我們以為要處理這麼久遠以後的事情,得從上萬檔共同基金、幾萬個營業員和幾十本理財雜誌中理出頭緒,讓我們更寧可選擇拖延下去……

何況我們真的只剩下應付今天的精力了。

你只需專注三大原則

想要成功,最重要的是專注在真正重要的事情上,忽略其他一切瑣事。因為我們很容易受到不相關的事情干擾,隨著潮流行走。然而,即便你察覺到你的行為只會讓你偏離目標,還是很難改變自己的行為,尤其當你看到別人都繼續這樣做時,要改變更是困難。

例如,我的目標之一是把高爾夫球的桿數降到80桿以下,我一再練習揮桿,就是降不下來。然後有一天,我跟一位年齡是我的兩倍,體重只有我一半的女士一起打高爾夫。她不但桿數低於80桿,也跟我分享降低桿數的祕訣。我們在西雅圖老公共球場打了18洞後,她看著我說:「你的問題是不會打4呎推桿。」

從來沒有人說得這麼一針見血過。此後,我就不再上高爾夫練習場練習揮桿,而是到推桿練習場練習4呎推桿。沒有多久,我就降到80桿以下。

要是我沒有碰到這位令人愉快的女性,破除我的錯誤想法,告訴我降到80桿以下的祕訣不是完美的揮桿,我應該還在努力練習揮桿,忽略了最重要的事情是:練習4呎推桿。

要違背大眾普遍的想法並不容易,尤其大家都到高爾夫練習場,拚命練習揮桿發球,要你一個人跑去推桿練習場練習推桿就更難了。

建立成功的投資組合,道理也一樣。你面對的挑戰是對抗投資專家的說法,不理會他們釋出的大部分訊息,只注意像4呎推桿這樣的投資,或者,只注意我認為重要性就像4呎推桿一樣的投資三大原則:

一、資產配置:在股票、債券和現金之間,選出最好的組合,才能儘量降低風險、提高達成理財目標的機會。

二、追平股價指數:目的是確保你的股市投資,表現至少和整體股市一樣好(也就是如果股市上漲2%,你的投資應該也上漲2%;如果股市上漲33%,你的股市投資應該也上漲33%。)

三、儲蓄:儲蓄表示知道自己每個月必須撥出多少錢,才能達成理財目標,而且要真的存下來。

重點是:這三大原則都是我們能夠控制的東西。這點很重要,因為如果我們仔細注意那些投資或基金公司,就會發現很多事情都不是我們能夠控制的,例如每週的經濟統計數字、每季的獲利報告,和共同基金年底的摘要報告,這些東西都會引誘我們,七手八腳忙著操作投資,而不是買來之後就擺著,儘量不干擾。

有錢人早就發現的真相

談到盡量不干擾,我發現一件有趣的事:美國的百萬富翁中,不到10%認為自己是「積極的」交易者,42%美國百萬富翁的投資組合中,每年交易不到一次。

不是每小時交易一次,

不是每天交易一次,

不是每週交易一次,

不是每個月交易一次……

而是,

一年交易不到一次。

美國的百萬富翁可能(只是可能)已經發現──愈是不理會自己的投資組合,愈是努力拓展生活、追求夢想、實現你熱愛的一切,自己的人生和投資組合都會更好。

在此同時,股市中的投資客則熱中於把投資描述成一個有趣、刺激、忙於操作投資組合的殺戮戰場。對他們來說,有什麼東西勝過每天早上起床、看完《華爾街日報》,然後上網登入,打電話給營業員,要營業員買一點這種股票,賣一點那種股票,要營業員立刻執行,因為你不希望錯過任何一個「只有今天、明天就不見」的絕佳投資機會。

哦!老天爺!

這樣哪裡有趣?

哪裡刺激?

哪裡痛快了?

這樣能算是「不虛此行」的人生嗎?

但是大部分人都知道自己每天一早要看著小孩吃飽飯、穿好衣服上學去,趕出10點研討會要用的企畫,接著趕去搭巴士、火車或汽車,還希望能擠出三分鐘的時間,到咖啡館喝杯你最喜歡的綜合咖啡,再趕去工作賺錢,然後每天都花點時間耗在投資上……,所謂每天,其實都是做些我們最不希望做的事情。

我一直想不通,每天忙著操作投資組合、殺進殺出,要怎麼創造優異的績效?但是我知道要降到80桿以下,祕訣是專心練習4呎推桿。

別忘了!這些金融機構可是共同基金的「超級市場」,投資人不但可以在不同的基金、不同的股票和不同的類股之間轉換,現在也能從一個基金家族,轉換到另一個基金家族──只要一次採購,就能買到全部東西。而且投資公司現在讓投資人只要上網按按滑鼠,馬上就可以買到一切。真是酷!

只有一個問題:

如果百萬富翁都不沉迷於短線交易,到底是誰這麼熱中?

是你嗎?

悠哉生活不該談股票

如果我們放慢生活步調,慢到能夠判斷很久很久以後會不會有財務危機,然後再稍微放慢一點,好了解投資的三大基本原則,那麼這種危機很容易就能避免。

偉大的奧地利作曲家舒伯特說過:「我在世上唯一的目的,就是作曲。」把我們新的精力,拿來發現或重新發現像舒伯特的使命感一樣強烈的目標,不是很好嗎?

要發現我們真正的熱情所在和天賦,第一步便是隔離和消除生活中的亂象(包括財務)。探討社會是怎麼產生對這些亂象的迷戀,是很好的開始。

例如,如果一個人在習慣每天看4小時電視的家庭長大,那這個人很可能會沉迷於看電視。

我不是說每天看4小時電視太多了,但是我心裡有個小小的聲音告訴我,每天看4小時電視,不會幫助我發現自己的才能和熱情,過著健康而有益的生活。除非有人用很有創意的方式,對每天看4小時電視的人,證明看這麼多電視無助於過著健康和有益的生活,否則這些人很難戒掉沉迷電視的習慣。沉迷電視可能妨礙創意思考和有效溝通的能力,卻是難以破除的習慣,因為沉迷其中的多數人很可能不知道這一點。

投資也是一樣。

如果一個人成長時,習於注意去年的績優基金、今年的熱門股、道瓊工業指數今天表現如何,這個人最後會沉迷於編排精美的基金雜誌、券商推薦的買進名單、可以快速連結的網址,習慣看到所有宣稱能夠為你找到正確答案、找到頂尖基金的玩意。除非有人用有創意的方式,告訴這個人,注意這一切金融亂象,對個人的投資成就毫無幫助,否則這個人會繼續沉迷於投資公司教會你的一切,忽視資產配置、追平股價指數和儲蓄是最重要的三大投資要素。

要戒掉這種沉迷已久的習觀很難,因為除了天氣,大家似乎都很喜歡討論一些很酷的公司和很紅的共同基金,如果你手裡沒有很酷的公司和很紅的基金,別人可能覺得你看起來既呆板又無趣。

不必擔心。

看起來呆板、無趣但投資成功,總好過喧嘩、討厭和無法退休。

如果你要我形容,我會說這所謂的呆板無趣說來很諷刺,就是只談論股票和債券的人,自己最後會變成呆板無趣的人,但是擁抱生活、言談中透露自己深深入世的人,才是我們喜歡親近的對象。

用喝咖啡的心情開始吧

想一想,這趟旅程就是這樣開始的──在下雨的星期六早晨,跟三五好友在西雅圖某個街角的咖啡館碰面,聊聊過去一週,聊聊未來一週,討論要怎麼教孩子、哪裡有座山很想去爬、當天打算做些什麼。

經過忙亂的一週後,早晨六點半在咖啡館碰面聊天,可以幫助我們跟世界重新建立關係,這種聚會通常從6點45分開始,早起的人會看看早報上值得看的消息,不是聳動的消息,而是我們國家每個角落裡每天都要應付的事,例如交通狀況要壞到什麼程度,我們才會通過興建捷運的建議(終於通過了),西雅圖水手隊的牛棚今年表現如何?(不太好)……,或是微軟的股價還會再漲多少(或跌多少)?

星期六早晨六點半的咖啡館之約有一個我最喜歡的地方,就是見面和討論在7點15分之前會結束,因為到7點15分時,天色已經很亮,我們坐在咖啡館的角落,就能看清雨中的一切。

雖然我們不是那麼樂於離開咖啡館溫暖的角落走進雨中,教小孩打球、爬山或是把該做的事情完成,但我們還是離開了,因為我們早就知道,如果你要等西雅圖放晴才開始做事,可能永遠都做不了。

回想我們討論的足球比賽和配股,看來早上六點半這批咖啡館投資人是特立獨行的,喜歡擁有成功投資組合帶來的滿足感。這些投資人雖然喜歡討論飆股,卻知道分散投資的重要性,也知道自己在股市中冒險時,最好先確定這種險值得一冒。

不過先別信我的話,這趟旅程會讓你自行決定怎麼做才對。

咱們上路吧!

咖啡館投資哲學

當你忙到只剩應付今天的精力,要怎麼做好投資選擇呢?

你即將踏上的閱讀之旅,將永遠改變你的投資方法。

儘管如此,我還是得先警告你,這趟旅程當中,我不會指點你怎麼挑選熱門基金或超酷的股票,怎麼分析財務報表、預測景氣循環或利率走向。這趟投資之旅只會說明投資的三大原則,並解釋:為什麼和所有「股市專家」相比,三大原則對你的投資成功而言,重要性不知高出多少──所謂的專家不過是努力說服我們,他們比我們還了解所有熱門和很酷的東西。

千萬別聽專家說

事實上,我們會發現,想要成功投資,先決條...

推薦序

推薦序

為什麼做足功課還是賠?

綠角(No.1財經部落格主)

從開始接觸基金投資以來,我經歷過大多數投資人都曾遇過的問題。

雖然在投資的準備階段,我已經看過《柏格談共同基金》與《漫步華爾街》,認為指數化投資會是相當好的選擇。但因為在台灣銷售的境外基金,幾乎沒有指數型基金,於是我投入了主動型基金(共同基金)的懷抱。

結果,不良後果一一映現。

首先,投資績效無法維持。在做了許多所謂的「功課」之後,挑選出來的好基金,似乎在被自己買進後,就再也沒有好績效了。再來,這些主動型基金的表現儘管輸給大盤指數,但它還是會跟投資人收取內扣1.5%的經理費,分毫不少。最後,這些主動型基金可以不經投資人允許,自行變換經理人或賣給其他資產管理公司。

買進主動型基金,你不知道經理人還會不會是當初的傑出人士。你不知道花大錢請經理人,會不會拿到輸給指數的成績。你不知道基金過去的優異成績能否持續。假如所謂的做功課,就能解決這些問題,那還好說。但問題是,不論投資人做再多的功課,這些問題都不會獲得解決。因為,這就是主動投資的本質。這些不是可以解決的問題。

面對無解的問題,解決方法不是鑽牛角尖,拚命去解決它,而是跳脫這個無聊的遊戲,選取另外一個方法來參與金融市場。主動投資之外的另一個選擇,就是被動的指數化投資。

從選擇指數化投資以來,我獲得主動型基金難以許諾投資人的兩個字:「心安」。每年市場指數報酬多少,我的指數化工具就緊緊跟著。我也確實知道,今年,參與同個市場的投資人,又有一半被指數打敗。而當許多投資人,在市場的起伏中殺進殺出,卻仍不免在事後嘆息,低點時悲觀過度投入太少,高點時過於興奮投入太多時,資產配置則可以讓投資人穩穩地走過每一段市場起伏。

自從採用指數化投資加資產配置做為投資方法後,我感到對自身投資的完全掌握。而且,因為這是對的方法,它會讓你使用之後,愈來愈有信心。

距《不看盤,我才賺到大錢》的中文譯作首度發行,已經過了五年。這期間,台灣有愈來愈多的投資朋友體認到指數化投資與資產配置的魅力,並身體力行,開始實際執行。

但台灣本地的指數化投資工具相當有限,投資朋友往往必須尋求其他國家的金融工具,才能順利組成低成本、高效率的指數化投資組合。如何跨出國界,往往形成在台灣做指數化投資最明顯的障礙。

為此,譯作新版特別在書末附上別冊,說明如何開戶、下單與使用美國當地的指數化投資工具。這個實際的解決方案,讓讀者朋友不僅看得到魚,也釣得到。

這本《不看盤,我才賺到大錢》是美國的投資名作。雖然我已經閱讀過許多討論指數化投資與資產配置的書籍,但這本書仍帶給我相當不同的閱讀經驗。作者用極簡單與生活化的字句,來解釋這些投資概念,並將一些令人望而生畏的財經用語,化成簡單易懂的生活詞彙。

作者在書中也一一陳述了金融業者對投資人下的迷魂藥。譬如塑造出「整天鑽研財經資訊與經濟數字才叫用功,才應該有所獲得」的形象,以及種種「你那麼聰明,理應得到更高報酬」的明說與暗示。這些把戲,都讓投資人為賺錢的美夢付出太多,而得到太少──假如大家都那麼厲害,到底輸給指數那一半的人是誰呢?

就如我們處理生活上的事情一樣,投資人應該用最有效率的方法解決投資問題。而指數化投資與資產配置,就是面對投資問題時,最有效率的解答。當投資人可以用很少的精力與時間,有效地處理投資問題時,他的生活將回到正軌。投資人將有更多時間從事自己的興趣,多與家人朋友相處,多出那麼一些時間,可以在咖啡館裡待得更久,好好享受一杯美好的飲品。

放下過度的擔心,享受生活的美好。作者在書中談到的愜意休閒生活,將同步與高超的投資概念,一起進入你的生活。畢竟,投資只是生活的一部分,不是全部。

這本書將讓讀者用最輕鬆簡單的概念與做法,解決看似複雜的投資問題。

推薦序

為什麼做足功課還是賠?

綠角(No.1財經部落格主)

從開始接觸基金投資以來,我經歷過大多數投資人都曾遇過的問題。

雖然在投資的準備階段,我已經看過《柏格談共同基金》與《漫步華爾街》,認為指數化投資會是相當好的選擇。但因為在台灣銷售的境外基金,幾乎沒有指數型基金,於是我投入了主動型基金(共同基金)的懷抱。

結果,不良後果一一映現。

首先,投資績效無法維持。在做了許多所謂的「功課」之後,挑選出來的好基金,似乎在被自己買進後,就再也沒有好績效了。再來,這些主動型基金的表現儘管輸給大盤指數,但...

作者序

現在分散投資還不太晚(節錄)

居然有這麼多人把精力浪費在努力「打敗大盤」,這真是悲劇一場。

2000年3月8日,那斯達克股價指數漲到5048點天價的兩天前,我出席一場研討會,探討本書1998年初版時介紹的三項簡單原則。我們都知道這三個原則千真萬確,可以奉行一輩子。這是很久很久以前,一位睿智的老友跟我們分享的:

一、不要把雞蛋全放在同一個籃子裡。

二、天下沒有白吃的午餐。

三、努力儲蓄,有備無患。

研討會結束後,一位叫做鮑伯的中年男子朝我走來,向我表示他成功運用這三項原則,將投資組合略微調整。

鮑伯現在一帆風順。他說,他遇見夢寐以求的另一半,準備去環遊世界。最棒的是,他決定退休,靠著價值已經成長到160萬美元以上的投資組合,從此過著幸福快樂的日子。

我和鮑伯見面,評估過他的投資組合後,知道是由25檔大型股和5支性質相同的共同基金構成後,結論是:如果他的下半輩子,希望維持目前這種生活方式,根本不沒必要再在股市中投資太多錢。在我跟鮑伯一起擬定今後的理財計畫後,我記得我說,「現在該是分散投資的時候了。」

在理智上,他知道生活必須稍作改變,例如買一點債券放著;但是在情感上,他做不到。

我怎麼知道?因為四個月後,他打電話給我,向我坦承他沒有按照我的建議採取任何行動,他的投資組合價值大幅減少約50萬美元。

我們再次一起檢視他的理財計畫,我又說了一次,「鮑伯,現在分散投資還不太晚。」

他點頭表示同意,但我知道他腦袋裡想的是另一回事:

「我持有的是世界級上市公司的股票!」

「我的股票和共同基金會漲回來的!就像上次一樣!」

「我的營業員叫我堅持下去!」

「營業員的分析師要他堅持下去!」

「等我的投資組合漲回160萬美元,我就會分散投資!」

在理智上,他知道必須改變;但在情感上,他還是做不到。

我怎麼知道?因為五個月後,他又打電話給我,承認他還是沒有採取任何行動,他的投資組合價值又大減了40萬美元。

於是我們再度評估他的財務狀況,我再度建議他,「鮑伯,現在分散投資還不算太晚。」

他又點點頭,但是我知道他心裡想的是另一回事:

「我持有的是世界級上市公司的股票!」

「我的股票和共同基金會漲回來的!就像上次一樣!」

「我的營業員叫我堅持下去!」

「營業員的分析師要他堅持下去!」

「等我的投資組合漲回100萬美元時,我就會分散投資!」

這個故事的悲慘之處是:鮑伯沒有去環遊世界,而是決定回去上班。不是因為他想工作,而是現在的他非工作不可了。

追求績效的下場

在開始這段從「困難重重」到「充滿各種可能」的旅程之前,先來看看我們是怎麼陷入這種困境的。

我認為,困境是從1982年8月16日開始的。我對那天的印象非常深刻,就像昨天才剛發生一樣歷歷在目。那年暑假,我在我們家農場陡峭的山坡上,開著小麥收割機。

8月16日的天氣很熱,我剛吃完午餐,收音機裡廣播員宣布,道瓊工業指數(Dow Jones Industrial Average)躍漲39點。

我的天哪,39點!

1982年時,道瓊指數只有895點,只要有10點的起伏就是大新聞了。但是那天道瓊指數暴漲39點,驚醒了沉睡中的多頭。接下來的18年股市連年上漲,創造出每年18.5%的報酬率,相較以往的長期平均值大約高出80%。

我的天!

當時的我並不知道,不過就在這一年,美國幾家公司也開始在市場上推出自我管理式的退休計畫,這種帳戶就是後來大家熟知的401(k)帳戶(按:台灣也已實施類似的勞退方案)。今天,這種退休帳戶是千百萬投資人的主要退休計畫,但以前並不是這樣子的。

很久很久以前,如果你夠幸運,你上班的公司會提供一種名叫「確定給付制」的退休金計畫,公司會負起全部責任,每年儲蓄夠多的錢,拿去投資,以便滿足員工的退休金義務。等到你退休的時候,公司會在你餘生中,每個月寄退休金支票給你。很難想像吧?但是當年的企業確實是這樣終身雇用、甚至負責到底的。

多麼美好的時光。

到了七○年代末、八○年代初,若干公司開始深入研究國家稅法特定章節,發現如果正確解釋,公司可以為員工建立自我管理式的401(k)帳戶,以減少公司提撥到確定給付制員工退休金計畫中的金額(按:台灣也差不多)。

你可以想見接下來情況會怎麼發展。一家又一家的公司開始採用401(k)計畫,使得為退休而儲蓄的責任歸屬出現驚人的轉變,公司卸下重擔,放在員工身上。

耶!太好了!企業齊聲歡呼,原因顯而易見。

耶!太好了!勞工也齊聲歡呼,發現自己退休時鐵定有筆錢可領,便開始在創造18.5%年度報酬率的股市中「進出」。

耶!太好了!券商和基金公司也齊聲歡呼,開始向不知情的投資人收取離譜的高額費用。投資人則忙著過自己的日子,沒有時間計算超高費用會對長期財富產生什麼毀滅性的衝擊。

接下來呢?

投資人必須為自己儲蓄足額的退休金,並進行投資。這些投資大眾爭相向投資顧問求助,希望得到一些小小的指引,他們面對的是笑臉迎人、希望像巴菲特和彼得‧林區一樣、能夠「打敗」大盤的資產管理業者。

簡單來說,投資人(也就是你我)碰到的是一個沉迷於追求績效的行業。

金融業用盡各種方式,吸引我們加入追求績效的遊戲,他們吹捧、兜售自家的五星級共同基金和最高評等的股票。投資公司裡的理財顧問太沉迷於「打敗大盤」,以至於很容易向追求績效屈服。最後,我們開始認為,致富的祕密就是建立成功的投資組合,投資股市,「打敗大盤」。

不幸的是,當五星級共同基金和最高評等的股票表現不如大盤時,這些投資公司從沒花過半點心思告訴我們該怎麼辦,只是在隔年另外換一套共同基金和股票,賣給你。

我想我們光用自己的頭腦,就可以想通這種事情。

你大概還記得,2000年初,道瓊指數漲到11,722點、那斯達克指數來到5,048點的高峰、標準普爾500股價指數漲到1,527點的天價時,買賣股票和共同基金的樂趣與興奮突然結束。對很多投資人來說,派對結束,災難正要開始……。

投資人的困境來自如何儲蓄足夠的錢,再明智地進行投資,好在未來預計10到30年名之為退休的失業期間,維持你的生活。

如果你對退休還是懷抱熱忱,想在退休後維持和現在一樣的生活水準,你首先要做的就是甩開這幫告訴你應該如何投資的傢伙,傾聽自己的聲音。這可能很難做到,尤其是你已經受到制約,變得和鮑伯一樣,跟著投資顧問一起追求績效,以至於在情感上,不能擁抱他理智上明明就很清楚的那三項千真萬確、適用終生的投資原則。

誰需要這本書?

對於大學剛畢業、才開始在公司辦理的退休帳戶中提撥儲蓄的年輕人來說,本書的三項原則是一個明智的起點。只要你下定決心好好存錢,把錢投資在一檔簡單的指數型基金中,讓錢滾錢,就可以不必理會股市波動,好好過你的生活。你最大的本錢就是時間。

對於接近退休或是已經退休的人來說,本書的三大原則更重要。在人生的這個階段,不先訂定理財計畫,就去冒額外的風險,會成為你無法承擔的錯誤,因為時間並不站在你這一邊。

對於喜歡自己操作投資策略的投資人來說,本書為你提供了累積財富、不必理會股市波動、好好拓展生活的基礎。

然而,如果你希望找個理財顧問,這個決定可能是你所做過最好的投資,但也可能成了你這輩子代價最高昂的錯誤。選擇理財顧問時,一定要讓對方了解本書的三大原則,對你接下來的人生、財務和情感健全,具有深遠的影響。

在十年前寫一本叫做《咖啡館投資哲學》的書是一回事;從此之後成為理財顧問,天天在現實生活中,看著三大原則對活生生的人、對需要財務規劃以安度餘生的人產生重大影響,又是另外一種感受。

年復一年,我注意到接受本書的人與日俱增,而且為數可觀。這完全不是我的功勞,而是因為有這麼一群像你一樣實踐這種哲學,希望把終生適用的三大原則介紹給家人、朋友和同事的人,努力得來的成果。我邀請你也加入這個行列。

環顧這個世界,你會發現還有很多美好的事情等待人們去完成,居然有這麼多人把精力浪費在努力「打敗大盤」,真是一場悲劇。讓我們一起分享本書對千萬投資大眾,產生深遠的影響吧。如果你跟其他投資人一樣,都希望累積財富、想好好過自己的人生,你可以讓自己變得不同,如同你現在所做的。

就是現在,開始吧!

現在分散投資還不太晚(節錄)

居然有這麼多人把精力浪費在努力「打敗大盤」,這真是悲劇一場。

2000年3月8日,那斯達克股價指數漲到5048點天價的兩天前,我出席一場研討會,探討本書1998年初版時介紹的三項簡單原則。我們都知道這三個原則千真萬確,可以奉行一輩子。這是很久很久以前,一位睿智的老友跟我們分享的:

一、不要把雞蛋全放在同一個籃子裡。

二、天下沒有白吃的午餐。

三、努力儲蓄,有備無患。

研討會結束後,一位叫做鮑伯的中年男子朝我走來,向我表示他成功運用這三項原則,將投資組合略微調整。

鮑伯現在一...

目錄

推薦序 為什麼做足功課還是賠?╱綠角

譯者序 與眾不同的投資顧問╱劉真如

作者序 現在分散投資還不太晚

居然有這麼多人把精力浪費在努力「打敗大盤」,這真是悲劇一場。

第1章 咖啡館投資哲學

當你忙到只剩應付今天的精力,要怎麼做好投資選擇呢?

第2章 用心理素質降低投資風險

我們來挑戰一個不可能的任務:禁止自己在股市裡殺進殺出。

第3章 追平大盤就賺飽飽了

我不懂,為什麼會有人考慮指數型以外的基金呢?

第4章 分散投資

要小心,太多的好事可能變成壞事。我明白,因為我酷愛冰淇淋。

第5章 複利的意思:擺著不動

財富以複利方式增加的效果十分強大,是世界第八大奇觀!

第6章 輕鬆儲蓄幾百萬的方法

儲蓄就是你知道很重要、卻不願意花點時間思考的一件事。

第7章 別讓銀行、政府搬走你的錢

費用與稅負,千萬別看百分比。

第8章 時間證明,追平大盤就夠了

如果未來十年你做出錯誤的投資決定,你還是有第二次機會,做出今天本來就應該做的正確決定,但人生不會把這十年光陰還給你。

第9章 記錄錢的消耗速度

這是理財計畫中最容易、也最困難的因素,是你在計畫中可以完全控制的因素。

第10章 一千種指數型基金,怎麼選?

如果你希望累積財富、不理會大盤,繼續拓展自己的生活,現在是多了解指數型基金演變出多少種、各有什麼優缺點,以及差別在哪裡的時候了。

第11章 自己選股,你會賺到樂子

對於投資和賭博的關係,我愈思考,愈覺得有一種力量比賭博還強大,誘惑著這麼多投資人非自己挑選股票不可。

第12章 別讓「行情」佔領生活

這個時代需要你放棄對波動的投資——因為波動總是令人煩惱,你要展現對這個世界的熱情。

【別冊目錄】

第一章 不想天天看盤?就該投資ETF

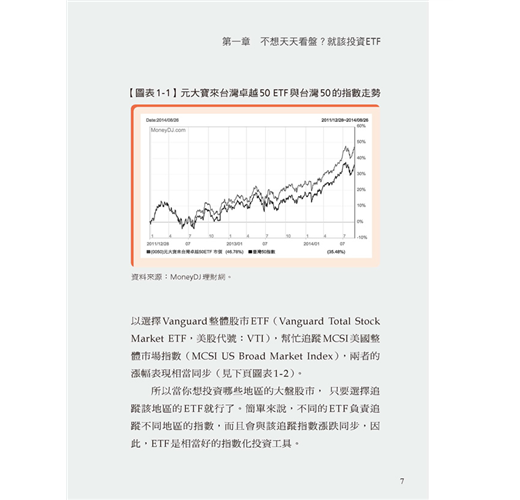

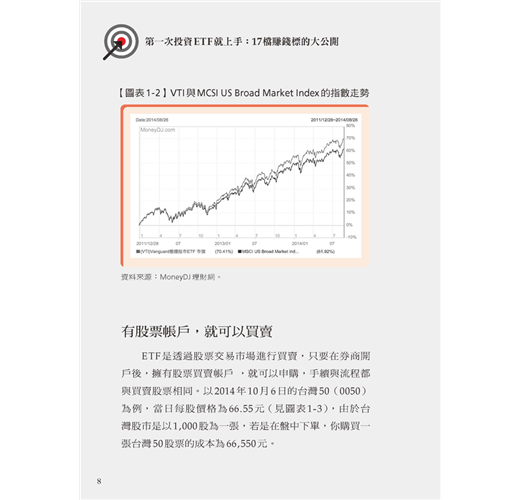

第一節 認識低成本的指數股票型基金

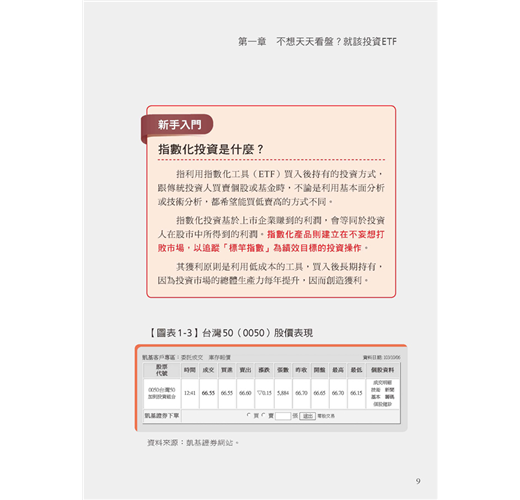

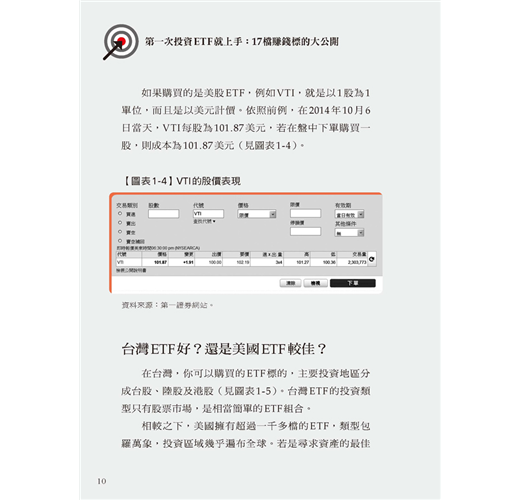

有股票帳戶,就可以買賣

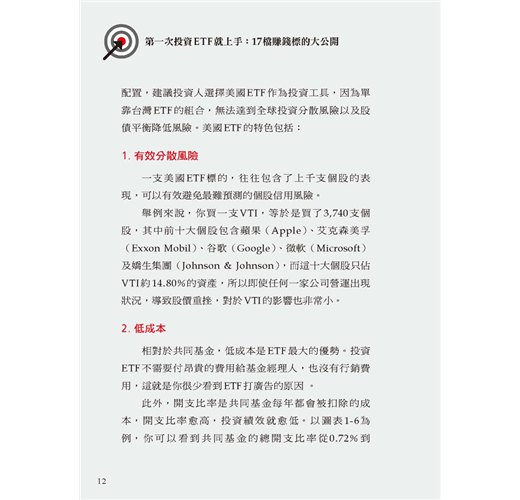

台灣ETF好?還是美國ETF較佳?

六大類ETF隨你挑、隨你買

第二節 ETF與股票的差異

短期市場真的可以預測嗎?

ETF持股數量上百檔,有效分散風險

第三節 ETF與共同基金的比較

ETF不是要打敗大盤,而是與大盤同步

共同基金:現在績效好,之後卻可能消失

第二章 第一次買ETF就上手:開戶、匯款、下單全圖解

第一節 哪些通路買得到?

到美國券商開戶,用中文也通

第二節 國外券商開戶全圖解

第三節 國外匯款與下單超容易

怎麼下單?

第三章 17檔賺錢標的大公開

第一節 長期投資的最佳標的

股票的真正價值怎麼看?

如何評估股票的長期利潤?

從歷史經驗看出長期投資的高報酬

第二節 你一定要認識的ETF發行公司

iShares:全球最大的ETF供應商

SPDR:成立世界第一支ETF

Vanguard:低成本投資的好選擇

PowerShares:開發智能型的ETF

第三節 17檔優質ETF在這裡!

六個準則,讓你挑對ETF

建立指數化投資的資產組合

ETF懶人法:投資一檔分散全球的股票

不會買美股?乾脆投資美股ETF

不愛美股?就買美國以外的股票

瞄準已開發市場,你可以選⋯⋯

新興市場波動大,最好搭配其他標的

美股表現差時,靠全美債券ETF保護資產

找穩健標的?選國際債券ETF就對了

推薦序 為什麼做足功課還是賠?╱綠角

譯者序 與眾不同的投資顧問╱劉真如

作者序 現在分散投資還不太晚

居然有這麼多人把精力浪費在努力「打敗大盤」,這真是悲劇一場。

第1章 咖啡館投資哲學

當你忙到只剩應付今天的精力,要怎麼做好投資選擇呢?

第2章 用心理素質降低投資風險

我們來挑戰一個不可能的任務:禁止自己在股市裡殺進殺出。

第3章 追平大盤就賺飽飽了

我不懂,為什麼會有人考慮指數型以外的基金呢?

第4章 分散投資

要小心,太多的好事可能變成壞事。我明白,因為我酷愛冰淇淋。

第5章 複利的意思:擺著...

購物須知

退換貨說明:

會員均享有10天的商品猶豫期(含例假日)。若您欲辦理退換貨,請於取得該商品10日內寄回。

辦理退換貨時,請保持商品全新狀態與完整包裝(商品本身、贈品、贈票、附件、內外包裝、保證書、隨貨文件等)一併寄回。若退回商品無法回復原狀者,可能影響退換貨權利之行使或須負擔部分費用。

訂購本商品前請務必詳閱退換貨原則。