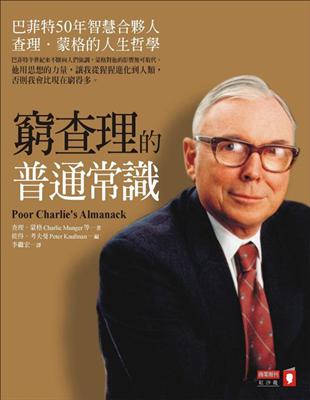

沒有他,就沒有巴菲特

過去50年,

每當巴菲特碰到難題,

一定找他商量;

巴菲特說:如果不認識他,我會比現在窮的多!

他是巴菲特的智慧合夥人──查理.蒙格

本書匯集查理.蒙格畢生最出色的演講、箴言和思想精華

《窮查理寶典》首次收錄了查理過去20年來主要的公開演講,書中十一篇講稿全面展現了這個傳奇人物的聰明才智。此外,“蒙格主義”一章收錄他犀利和幽默的評論。貫穿全書的是蒙格展示出來的聰慧、機智,其令人敬服的價值觀和深不可測的修辭天賦。他擁有百科全書式的知識,所以從古代的雄辯家,到18、 19世紀的歐洲文豪,再到當代的流行文化偶像,這些人的名言他都能信手拈來,並用這些來強調終身學習和保持求知欲望的好處。

本書首次完整、翔實、權威地披露了素來“以低調為樂”的投資大師查理.蒙格的人生智慧。

第一章 傳略篇

知名人物談蒙格--巴菲特.比爾蓋茲.比爾葛洛斯

查理.蒙格傳略--蒙格的成長.家庭.求學.職業

第二章 蒙格主義

蒙格的生活.學習和決策方法:投資思維模型.能力圈理論.個人行事風格和人生哲學

第三章 思想篇

查理十一講:含蒙格過去20年來主要的公開演講內容11篇,講稿全面展現了這個傳奇人物的聰慧、機智,其令人敬服的價值觀.百科全書式的知識,和深不可測的修辭天賦。

其中篇幅最大一篇(58頁)是"人類誤判心理學",為整併三次演講內容,並大量增補,針對人類為何犯錯, 形成25種心理分析論述。

窮查理的普通常識

對哈佛、史丹佛、加州大學、慈善圓桌會等分享的人生智慧

◎人類誤判心理學

聰明人為什麼會犯錯?答案是:人們傾向於積累大量僵化的結論和態度,而且不去經常檢討,更不願做改變。蒙格親筆闡述25種人類誤判的心理傾向。

◎畫定你的能力圈

你必須弄清楚自己有什麼本領。如果要玩那些別人玩得很好、自己卻一竅不通的遊戲,那麼,你注定一敗塗地。要認清自己的優勢,只在能力圈裡競爭。

◎如何讓自己生活悲慘?

只要懂得妒忌、怨恨、反覆無常、意志消沉、不屑客觀、不從其他人的經驗學習,保證可以輕鬆擁有悲慘的一生。

◎普通常識的多元應用

在手裡拿著鐵錘的人眼中,世界就像一根釘子。大多數人試圖以一種思維模型來解決所有問題,而其思維往往只來自某一專業學科;但你必須知道「各種重要學科的重要理論」,才能洞察問題本質。

◎沒有必定賺錢公式

在98%的時間裡,我們對股市的態度是:保持不可知。賺錢,靠的是記住淺顯的,而不是掌握深奧的。波克夏只尋找那些不用動腦筋也能賺錢的機會。

◎耐心等待一記好球

只要以耐心、紀律和客觀為指導原則,你可以將90%財富都投到一家偉大的公司。不需要頻繁的買賣,只要幾次決定便能造就投資財富。蒙格的這一特點,徹底改變了巴菲特的投資策略。

作者簡介:

查理.蒙格(Charlie Thomas Munger)

(1924-)出生於美國內布拉斯加的奧馬哈,現任波克夏.海瑟威公司副董事長,董事長為股神華倫.巴菲特。

蒙格於1948年取得哈佛法學博士後。在1965年之前自營事務所,擔任房地產律師。在巴菲特主張下,他放棄了法律的專職,專心致力於管理投資事業。

兩人在1959年相識以來,即成為親密的朋友和投資夥伴,並共同創造了波克夏公司的投資傳奇。相對於巴菲特的全球知名度,蒙格卻以低調為樂,並刻意把自己的財富恰好保持在富比世富豪榜的水準之下。下面這段話,是巴菲特提出「如何選擇合夥人的建議」,就是蒙格的寫照:

首先,要找比你更聰明、更有智慧的人。找到他之後,請他別炫耀他比你高明,這樣你就能夠因為許多源自他的想法和建議的成就而得到讚揚。在你犯下損失慘重的錯誤時,他既不會事後諸葛,也不會生你的氣。他還應該是個慷慨大方的人,會投入自己的錢並努力為你工作而不計報酬。最後,在結伴同行的漫漫長路上,這位夥伴還能不斷給你帶來快樂。

【編者簡介】

彼得.考夫曼

彼得是查理多年的朋友,他本人又是極其優秀的企業家、“職業書蟲”。由他編輯的《窮查理寶典》最為全面地囊括了查理的思想精華。

審譯者簡介

Louis Li李彔

李錄2004年與蒙格、彼得考夫曼合夥投資事業。

各界推薦

媒體推薦:

華倫.巴菲特∕宋文琪(台灣基金教母)∕郭恭克(獵豹財務長.知名財經部落客)

我想不出有誰可以和查理歸為一類,他是獨一無二的!

你永遠找不到一本包含更多有用思想的書。

-股神 巴菲特

查理他確實是我遇到過的最淵博的思想家。從經商原則到經濟規律,從學生宿舍的設計到遊艇的設計,他都沒有對手。

-科技巨擘 比爾.蓋茲

應該用衛星將查理的道德標準播送到世界各地的金融中心,以便防止未來再出現安然或世通之類的事情。

-債券天王 葛洛斯

人們常說查理是行走的百科全書,查理的睿智在字裡行間直面撲來,給我們企業家、財富創造者深遠的啟迪和鼓勵!

-比亞迪汽車 王傳福

媒體推薦:

華倫.巴菲特∕宋文琪(台灣基金教母)∕郭恭克(獵豹財務長.知名財經部落客)

我想不出有誰可以和查理歸為一類,他是獨一無二的!

你永遠找不到一本包含更多有用思想的書。

-股神 巴菲特

查理他確實是我遇到過的最淵博的思想家。從經商原則到經濟規律,從學生宿舍的設計到遊艇的設計,他都沒有對手。

-科技巨擘 比爾.蓋茲

應該用衛星將查理的道德標準播送到世界各地的金融中心,以便防止未來再出現安然或世通之類的事情。

-債券天王 葛洛斯

人們常說查理是行走的百科全書,查理的睿智在字裡行間直面撲...

章節試閱

一、多元思維模型

你必須知道重要學科的重要理論,並經常使用──要全部都用上,不是只用幾種。

大多數人都只使用受過專業訓練的某一個學科,比如說經濟學的思維模型,試圖用一種方法來解決所有問題。你知道諺語是怎麼說的:「在手裡拿著鐵錘的人眼中,世界就像一根釘子。」這是處理問題的笨方法。

蒙格的投資方法,和多數投資人所用較為簡陋的系統完全不同。蒙格不會對一家公司的財務資訊進行膚淺的單獨評估,而是對他想投資的公司內部經營狀況,及其所處的整體「生態系統」(ecosystem)做全面的分析。他稱這種評估工具為「多元思維模型」。在後面幾篇演講稿(尤其是第二、三、四講)中,他詳細討論了這些模型,這是一個蒐集和處理資訊、並依照資訊行動的框架。這些模型借用並完美糅合許多來自各個傳統領域的分析工具、方法和公式,這些領域包括歷史、心理、生理、數學、工程、生物、物理、化學、統計、經濟學等。蒙格採用「生態系統」投資分析法有個無懈可擊的理由:幾乎每個系統都受到多種因素影響,所以若要理解這樣的系統,就必須熟練運用來自不同學科的多元模式。正如約翰.繆爾1談到自然界萬物相關的現象時所說的:「如果我們試圖理解一樣看似獨立存在的東西,我們將會發現它和宇宙間的其他一切都有聯繫。」

蒙格試圖找出與每個投資項目相關的宇宙,他的方法是:牢牢掌握可能投資標的內部及外部環境相關的全部(至少大部分)因素。只要正確蒐集和組織,他的多元思維模型(據他估計,大概有一百種)便能提供一個背景或框架(latticework),使他具有看清生活本質和目標的非凡洞察力。本文將指出,他的模型所提供的分析架構,能把複雜的投資問題,簡化成清楚的基本要素。這些模型中最重要的包括工程學的備援系統、數學的複利模型、物理學和化學的臨界點/傾斜矩/自動催化模型、生物學的現代達爾文綜合模型,以及心理學的認知誤判模型。

這種全面的分析法,讓人更能理解和投資標的相關的各種因素,是如何相互影響、相互關聯的。有時候,這當中會產生「漣漪效應」或「溢出效應」。當這些因素串聯起來,也可能創造出或好或壞的巨大「魯拉帕路薩(lollapalooza)級效應」。運用這個框架,蒙格得到與大多數投資人不同的分析方法。這個方法正視「投資問題非常複雜」的事實,他孜孜矻矻地對投資進行科學式探討,做充分的準備和全面的研究,而不是傳統的「調查」。

蒙格在投資時採用的「重要學科的重要理論」方法,在商業世界絕對是獨一無二的,因為這種方法是他原創的。蒙格找不到現成的方法來解決這個問題,所以他費勁地自學且自創這個系統。說他「自學」並非誇大其辭,他曾經說:「直到今天,我從來沒在任何地方上過任何化學、經濟學、心理學或者商學課程。」然而這些學科,特別是心理學,卻成了他思想系統立足的基礎。

正是這種透過驚人的才智、耐心和數十年經驗支撐起來的獨門方法,使蒙格成為備受巴菲特倚重的商業模式識別大師。他就像棋藝大師,透過邏輯、本能和直覺決定最具前景的投資棋局,同時又給人一種幻覺,似乎他的洞察力是與生俱來的,但其實不是:這種「簡單」來自於一段漫長求知之旅的終點,而非起點。他獨到的眼光得來不易,是他畢生鑽研人類行為模式、商業系統和許多其他領域的產物。

蒙格認為準備、耐心、紀律和客觀是最基本的指導原則。儘管許多人都認為「做人要懂得隨機應變」,但不管周圍的人怎麼想,不管自己的情緒有什麼波動,蒙格永不背離這些原則。若能堅守這些原則,便能體現蒙格最著名的特質之一:不要頻繁買賣。和巴菲特一樣,蒙格認為,只要幾次決定便能造就成功的投資生涯。所以當蒙格喜歡一家企業,他會下非常大的賭注,而且通常會長時間持有該公司股票,蒙格稱之為「坐等投資法」(sit on your ass investing),並指出這種方法的好處:「你付給交易員的費用更少,聽到的廢話也更少,如果這種方法生效,稅務系統每年會給你百分之一、二或三的額外回報。」在他看來,只要購買三家公司的股票就夠了。所以,蒙格願意將高比例的資金壓寶在少數機會。華爾街有哪家機構、哪個理財顧問或者哪個基金經理人敢做出這樣的宣言!

既然蒙格成就斐然,且受巴菲特大力肯定,為什麼其他人並不採用他的投資方法呢?也許答案是這樣的:對大多數人來說,蒙格的跨學科方法真的太難了。此外,很少投資者能夠做到像蒙格那樣,寧願顯得愚蠢,也不願像牛群般盲從。蒙格堅持不偏不倚的客觀態度,讓他能冷靜逆流而上,如果必要的話,沒有期限。一般投資人很少有這種特質。儘管這種行為往往會顯得固執或反骨,但蒙格的為人絕不是這樣的。蒙格只是相信自己的判斷,即使與大多數人的看法相左。很少有人看出蒙格這種「孤狼」性格是他在投資界取得優異成就的原因。其實,特質主要來自天性,一個人如果沒有這種特質,就算再怎麼努力、聰明,閱歷再豐富,也未必能成為偉大的投資家。我們在本書其他篇章中將會看到,先天特質也是蒙格成功的決定因素之一。

在二○○四年波克夏股東年會上,有位年輕股東問巴菲特人生怎樣才能成功。巴菲特分享他的想法後,蒙格接著說:「別吸毒,別亂穿越馬路,別染上愛滋。」許多人以為這個貌似調侃的回答只是一句玩笑話(這句話確實很幽默),但其實它如實反映了蒙格在生活中避免麻煩的普世智慧,和他在投資中避免失誤的特殊方法。蒙格通常會先注意應該避免什麼,也就是說,先弄清楚應該「別做什麼事」,然後才會考慮接下來要「採取的行動」。「我只想知道我將來會死在什麼地方,這樣我就可以永遠不去那裡。」這是蒙格最喜歡的妙語之一。無論是在生活中,還是在商場上,蒙格避開了「棋盤」上無益的部分,把更多時間和精力用在有利可圖的區域,從而獲得巨大財富。蒙格努力將各種複雜情況簡化為最基本、最客觀的因素。然而,在追求理性和簡約時,蒙格也小心翼翼避免他所謂的「物理學崇拜」(physics envy),就是人類那種喜歡將非常複雜的系統(比如經濟學)簡化為幾道牛頓公式的傾向。他堅定擁護愛因斯坦的告誡:「科學理論應該盡可能簡單,但不能過於簡單。」或者用蒙格自己的話說:

「我最反對的是過於自信、過於有把握地認為,你清楚自己某次行動是利大於弊的。你要應付的是高度複雜的系統,在其中,任何事物都跟其他因素相互影響。」另外一個班傑明──是葛拉漢,不是富蘭克林,也對蒙格投資觀念的形成產生重要影響。葛拉漢的《聰明的投資者》(The Intelligent Investor)中最有影響力的觀念之一是「市場先生」。在一般情況下,市場先生是脾氣溫和、頭腦理智的傢伙,但有時候會受到非理性的恐懼或貪婪驅使。葛拉漢提醒投資者,對於股票的價值,要親自作出客觀判斷,不能依賴金融市場常見的狂躁抑鬱行為。同樣地,蒙格認為即使是最有能力、最有幹勁的人,他們的決定也並不總是基於理性。因此,他把人類作出錯誤判斷的某些心理因素,當做應用於判斷投資機會最重要的思維模型:

「從個人的角度來講,我已經養成使用一種雙軌分析的習慣。首先,理性地看,哪些因素真正控制了利益?其次,當大腦處於潛意識狀態時,有哪些潛意識因素,會使大腦自動形成看似有用但往往失靈的結論?前者用理性分析法,就是你在打橋牌時所用的方法,辨認真正的利益,找對真正的機會等等。後者是評估那些錯誤地造成潛意識結論的心理因素。」(請參考本書第三章第十一講,蒙格用心理學的思維模型闡明了人類做出錯誤判斷的二十五種心理。)

顯然,前述各種方法都不可能在大學課堂或華爾街學到,這是蒙格為了滿足自己獨特的要求而創造出來的。如果要為此命名,那應該是這樣的:迅速殲滅不該做的事情,接著對該做的事情發起熟練的、跨領域的攻擊,然後,當合適的機會來臨──且只有在合適的機會來臨時,就採取果斷行動。努力去培養和堅持這種方法,值得嗎?蒙格是這麼想的:「如果你把自己訓練得更加客觀,擁有更多領域的知識,那麼你坐在這裡思考,就能超越比你聰明的人,我覺得這是很好玩的。何況還能因此賺到很多錢,我本人就是活生生的證據。」

〈本文摘錄自第2章〉

一、多元思維模型你必須知道重要學科的重要理論,並經常使用──要全部都用上,不是只用幾種。大多數人都只使用受過專業訓練的某一個學科,比如說經濟學的思維模型,試圖用一種方法來解決所有問題。你知道諺語是怎麼說的:「在手裡拿著鐵錘的人眼中,世界就像一根釘子。」這是處理問題的笨方法。蒙格的投資方法,和多數投資人所用較為簡陋的系統完全不同。蒙格不會對一家公司的財務資訊進行膚淺的單獨評估,而是對他想投資的公司內部經營狀況,及其所處的整體「生態系統」(ecosystem)做全面的分析。他稱這種評估工具為「多元思維模型」。...

目錄

致謝

序言 「我對他的感激,無以言表。」/華倫.巴菲特

駁辭 蒙格談巴菲特

英文版導讀 一段不平凡的閱讀之旅/彼得.考夫曼

中文版導讀 書中自有黃金屋/李錄

1.蒙格傳略

早熟的好學少年/就讀哈佛法學院/與巴菲特結識/攜手投資共創奇蹟

2.蒙格主義

多元思維模型/「能力圈」理論/投資原則檢查清單/蒙格與巴菲特風範

3.蒙格十一講

第一講 如何讓自己生活悲慘

第二講 普通常識的投資應用

第三講 論基本的、普世智慧

第四講 關於實用思維的實務思考?

第五講 專業人士需要更多跨領域技能

第六講 像波克夏一樣投資

第七講 財富效應與灰金效應

第八講 二○○三年的金融大醜聞

第九講 學院派經濟學的九大缺陷

第十講 蒙格的普通常識

第十一講 人類誤判心理學

【加演場】晚年萬歲

4.附錄

一.我親眼所見的蒙格 王之杰

二.蒙格家庭餐桌上的價值觀

三.《富比世》對蒙格的報導摘錄

四.查理.蒙格的推薦書目

五.查理.蒙格生平及投資大事紀

致謝

序言 「我對他的感激,無以言表。」/華倫.巴菲特

駁辭 蒙格談巴菲特

英文版導讀 一段不平凡的閱讀之旅/彼得.考夫曼

中文版導讀 書中自有黃金屋/李錄

1.蒙格傳略

早熟的好學少年/就讀哈佛法學院/與巴菲特結識/攜手投資共創奇蹟

2.蒙格主義

多元思維模型/「能力圈」理論/投資原則檢查清單/蒙格與巴菲特風範

3.蒙格十一講

第一講 如何讓自己生活悲慘

第二講 普通常識的投資應用

第三講 論基本的、普世智慧

第四講 關於實用思維的實務思考?

第五講 專業人士需要更多跨領域技能

第六講 像波克夏...

購物須知

關於二手書說明:

商品建檔資料為新書及二手書共用,因是二手商品,實際狀況可能已與建檔資料有差異,購買二手書時,請務必檢視商品書況、備註說明及書況影片,收到商品將以書況影片內呈現為準。若有差異時僅可提供退貨處理,無法換貨或再補寄。

商品版權法律說明:

TAAZE 單純提供網路二手書託售平台予消費者,並不涉入書本作者與原出版商間之任何糾紛;敬請各界鑒察。

退換貨說明:

二手書籍商品享有10天的商品猶豫期(含例假日)。若您欲辦理退貨,請於取得該商品10日內寄回。

二手影音商品(例如CD、DVD等),恕不提供10天猶豫期退貨。

二手商品無法提供換貨服務,僅能辦理退貨。如須退貨,請保持該商品及其附件的完整性(包含書籍封底之TAAZE物流條碼)。若退回商品無法回復原狀者,可能影響退換貨權利之行使或須負擔部分費用。

訂購本商品前請務必詳閱

退換貨原則、

二手CD、DVD退換貨說明。